El momento técnico es crítico en bonos y bolsas y en función de su comportamiento de más corto plazo se confirmarán y abrirán distintos escenarios de cara al medio plazo.

Esta semana se publican datos del indicador de precios más seguido por la Reserva Federal, el famoso Personal Consumption Expenditures justamente a una semana de la próxima reunión del Comité de Mercados Abiertos –FOMC-. y con los expertos apuntando a un incremento de precios de 3 décimas en el PCE del mes de septiembre y esperando también que la Reserva Federal deje los tipos de interés inalterados.

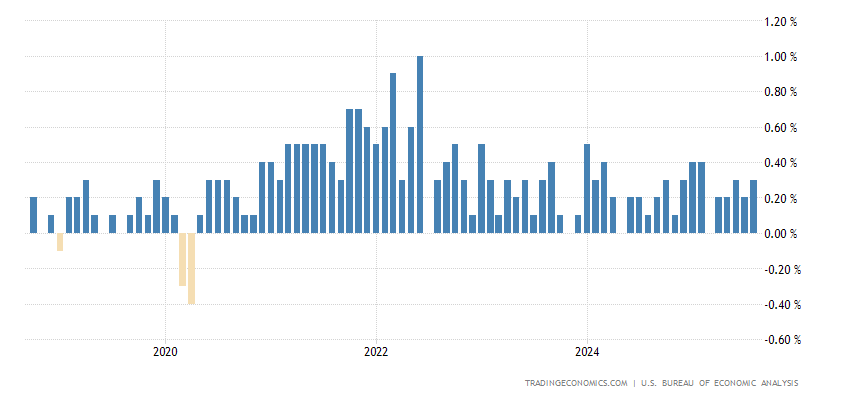

El Personal Consumption Expenditures comenzó a repuntar hace tres meses, coincidiendo con el final del efecto calendario y después recogiendo las alzas de los precios de la energía, petróleo, gas y derivados. El pasado mes de agosto ya subió con fuerza, 4 décimas, y septiembre previsiblemente será también un mal mes.

PERSONAL CONSUMPTION EXPENDITURES, mensual.

El comportamiento de la energía durante el mes de septiembre fue muy alcista y tendrá impacto en precios, además el precio del crudo está últimamente presionado e introduciendo una prima por el peligro que supone el conflicto en Israel, bajo la hipótesis de que se produzcan interrupciones en la oferta o incluso que Irán pueda tratar de bloquear el estrecho de Hormuz.

WEST TEXAS, diario.

No obstante, la reunión o cumbre celebrada este fin de semana en Egipto para buscar una salida razonablemente pacífica al conflicto Israel-Hamás finalizó sin acuerdo alguno, un fracaso diplomático, y sin embargo, el precio del crudo West Texas hoy baja alrededor del 0.70%. El conflicto sigue abierto y los bombardeos se han intensificado mucho en las últimas horas, así como la escalada verbal entre dirigentes de Israel, Hamás, Hezbolá e Irán.

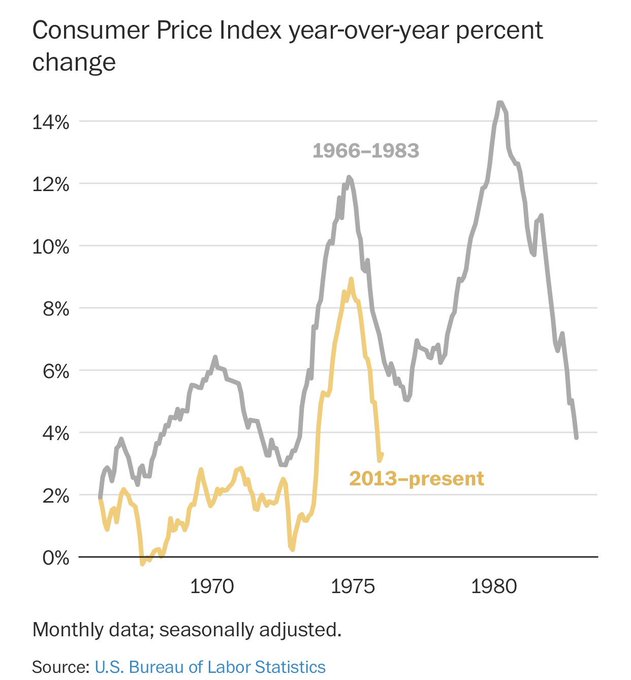

Cualquier decisión de los contendiente tendrá su impacto en los precios del crudo y éste a su vez en la marcha de la inflación, en caso de ir a peor será entonces un peligro para los tipos de interés. Recordemos que el ciclo de precios (IPC) actual se asemeja bastante al exhibido en los años ´70 y entonces, los economistas fallaron estrepitosamente a la hora de proyectar la evolución de la inflación.

COMPARATIVA IPC 1966-1983 vs 2013-23023, EEUU.

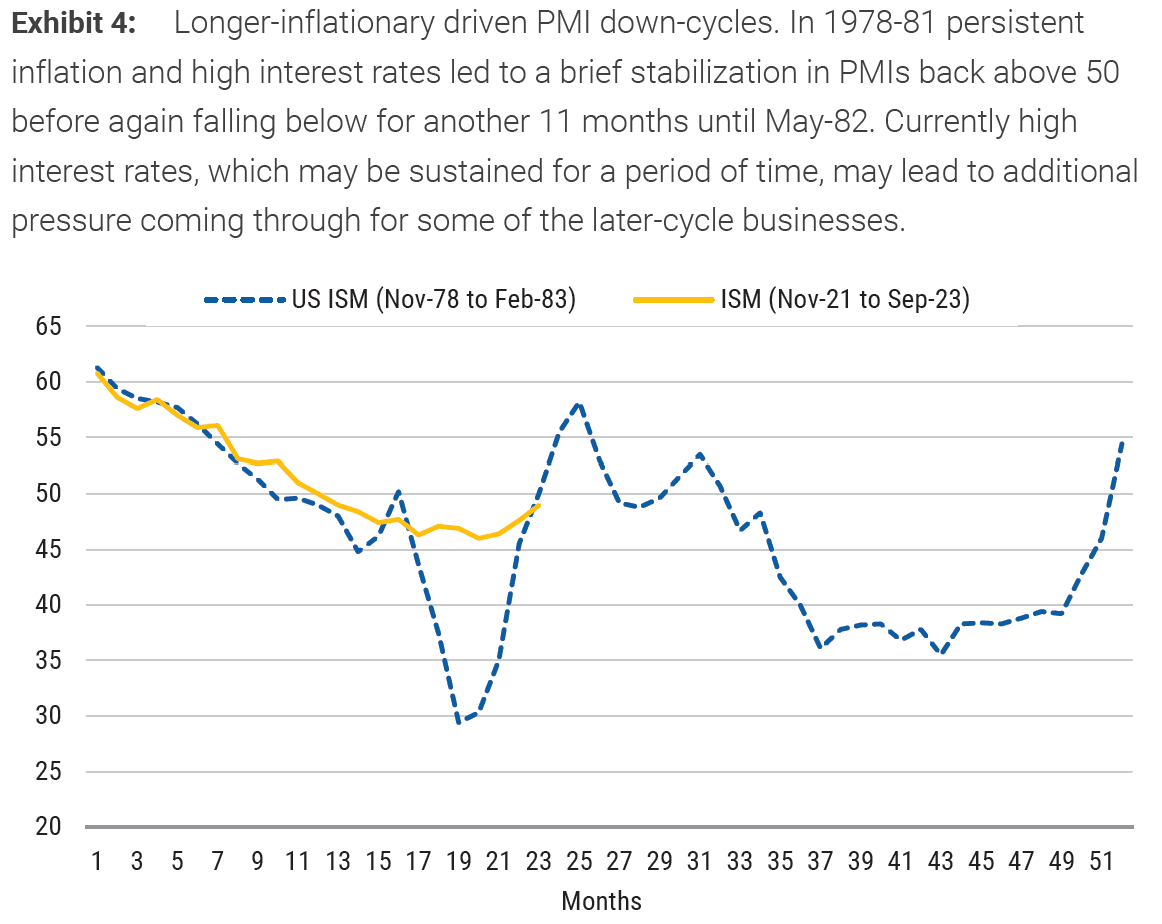

La evolución de los precios tiene una gran incidencia sobre la evolución del PIB y la actividad económica, según analistas de Morgan Stanley, la correlación entre los precios y el índice Purchasing Managers Index –PMI– provocó cambios en la ultima fase de su ciclo natural y considerando el actual ciclo, además del ya declarado y esperado «higher for longer» o tipos altos por más tiempo, podría surgir similar impacto en economía. ¿Recesión 2024?

En estas condiciones, las bolsas acusan el peligro de aumento de las tensiones en Oriente Medio, combinado con el riesgo de presiones de precios superiores a las esperadas o a las autoridades monetarias inmersas en una compleja encrucijada, pretendiendo un tono cada vez más dovish pero bajo la presión de unos acontecimientos adversos y que podrían provocar un giro inesperado en sus decisiones.

Así las bolsas volvieron a ceder terreno en la jornada del viernes, cerraron con duras caídas de nuevo lideradas por el tecnológico Nasdaq, que se dejó un -1.53%, el SP500 un -1.26% y el Dow Jones que finalizó la jornada abajo un más comedido -0.86%.

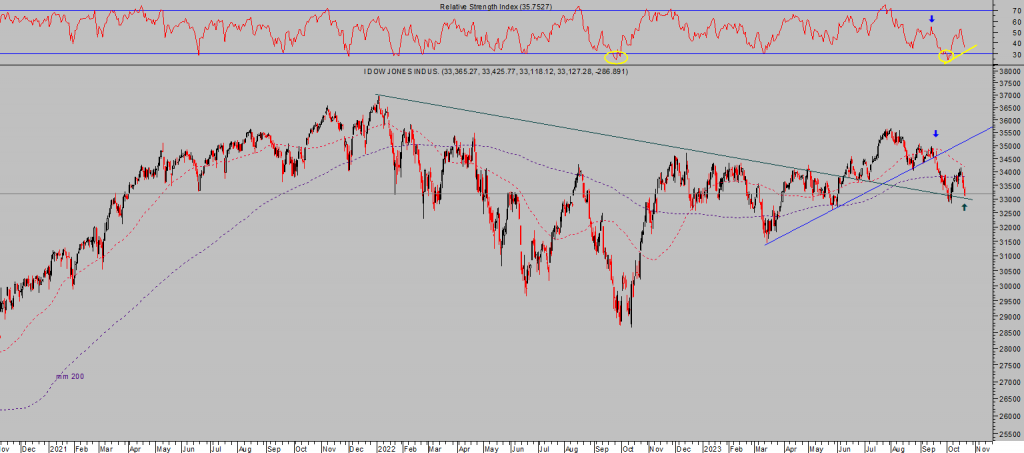

DOW JONES, diario

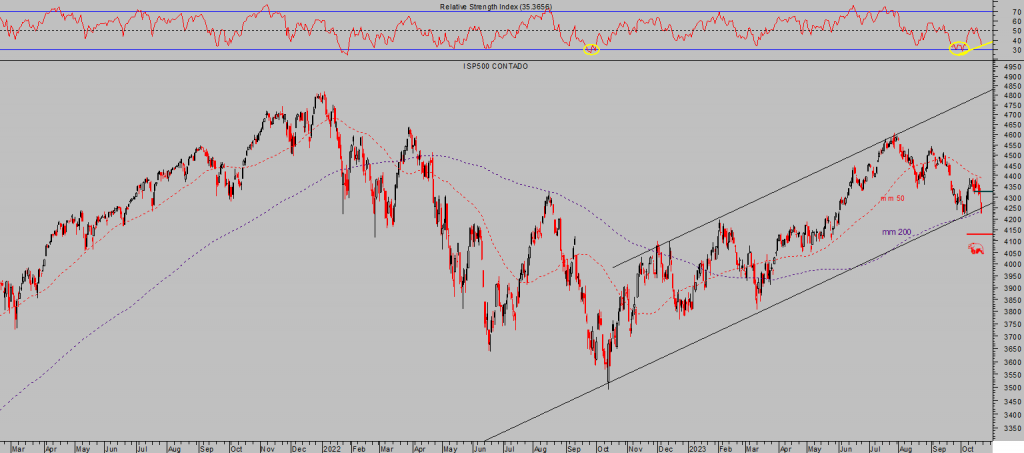

El mercado se encuentra en una posición técnica de máximo interés, con el SP500 merodeando la magnética media móvil de 200 sesiones que tanto siguen los inversores y que distingue la posición de medio y largo plazo del índice, entre tendencia alcista o bajista.

S&P500, diario.

La media móvil de 200 sesiones será clave para el desarrollo del mercado en próximas jornadas y determinará el comportamiento del mercado en el medio plazo. Hoy se producirá un nuevo test a la fortaleza de la mm200 y probable perforación que habrá que vigilar estrechamente para evaluar las posibilidades del conjunto del mercado.

La perforación puntual de la mm200 sería normal pero en sí misma no altera la imagen técnica ni debe desencadenar nueva operativa, más bien el nivel señalado en el gráfico de más arriba (trazo rojo grueso) es la referencia a vigilar ya que cierres por debajo serían síntoma de verdadera debilidad y sí podrían desencadenar una cascada de órdenes de venta y caídas de cierto calado.

Romper clara y decididamente la media móvil de 200 sesiones hoy no es el escenario de mayor probabilidad, aunque sí puede caer por debajo puntualmente, el índice también está dibujando interesantes divergencias al alza desde niveles de sobre venta, tesitura que suele ser precursora de rebotes, y a sólo 7 sesiones de finalizar el mes de octubre y comenzar la estacionalidad más favorable del año.

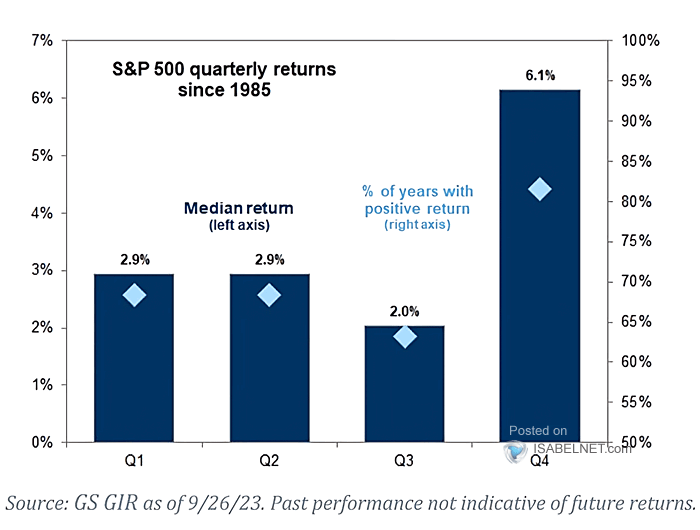

El cuarto trimestre es habitualmente el de mejor comportamiento del mercado, por motivos ampliamente explicados en posts recientes como este CAMBIO EN LA TENDENCIA DE RESULTADOS EMPRESARIALES Y S&P500 , y este año se presentan una serie de condicionantes que apoyan la tesis de una recuperación de los índices de varias semanas de duración.

Vean el comportamiento del SP500 en los distintos trimestres del año, rentabilidad (escala de la izquierda) y porcentaje de ocurrencia (escala derecha).

Además, el prestigioso analista Sr Hartnett, estratega jefe de Bank of America, apuntó el pasado viernes que su indicador «bull & bear» había señalado señal de compra al bajar a 1,9. Según Hartnett, 3 meses después de obtener este tipo de señal de compra el SP500 sube de media un 5,4%.

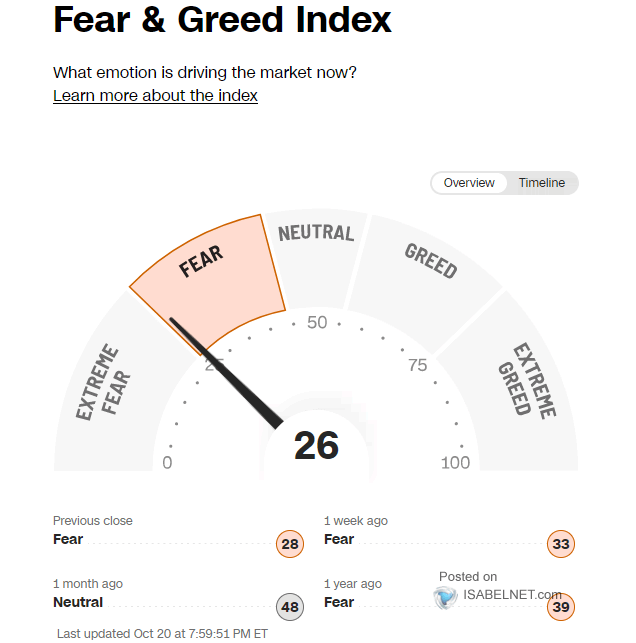

El sentimiento es muy negativo y la eventual invasión de Gaza por parte de Israel mantiene a los inversores en un estado de nervios y negatividad reseñables.

El posicionamiento es también bajista (entre los inversores de carácter más especulativo) y algo que suele suceder con cierta frecuencia es que cuando hay conflictos y definitivamente salen los tanques a la calle suele ser momento de comprar, no de vender como sugiere el sentido común. Las bolsas no tienen ese sentido y suelen moverse en la dirección menos esperada por la mayoría, la teoría de opinión contraria funciona.

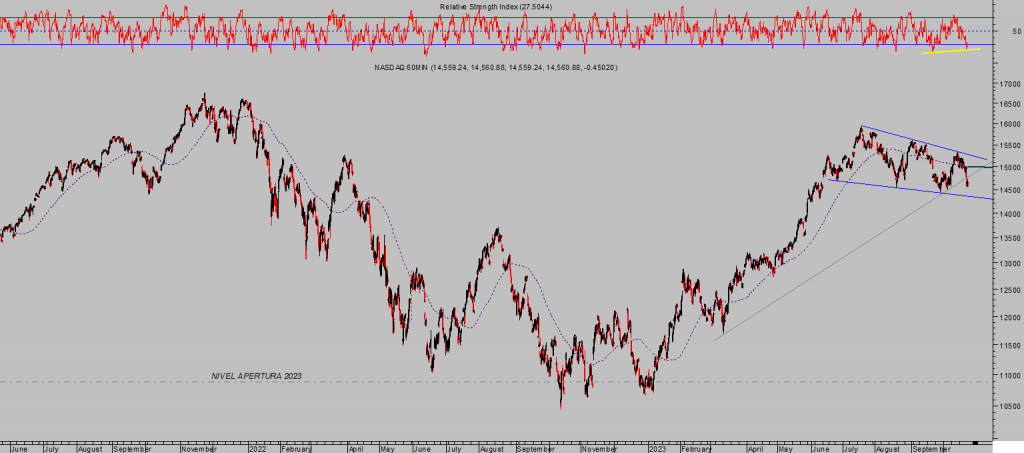

NASDAQ-100, 60 minutos.

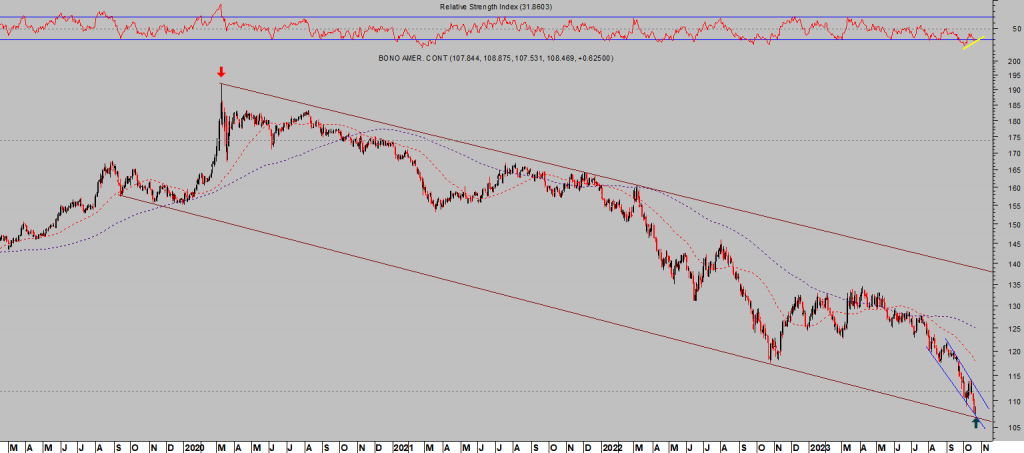

Las bolsas están muy pendientes también del comportamiento del mercado de renta fija, los bonos caen de precio y la rentabilidad continúa subiendo, el Bono a 10 años ha alcanzado la referencia psicológica del 5% y ha despertado cierto temor a que la tendencia continúe al alza y siga arrastrando la cotización de los índices bursátiles a la baja.

El escenario que mantengo como más probable sugiere lo contrario y en ese sentido mantenemos interesantes estrategias de riesgo bajo y controlado (reservado suscriptores) orientadas a aprovechar un inminente giro en la tendencia de precio de los bonos, también otras en renta variable y activos de inversión alternativa para capitalizar el escenario de mayor probabilidad asignado a los mercados actualmente.

T-BOND, diario.

Stay Tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com. Twitter: @airuzubieta. www.antonioiruzubieta.com