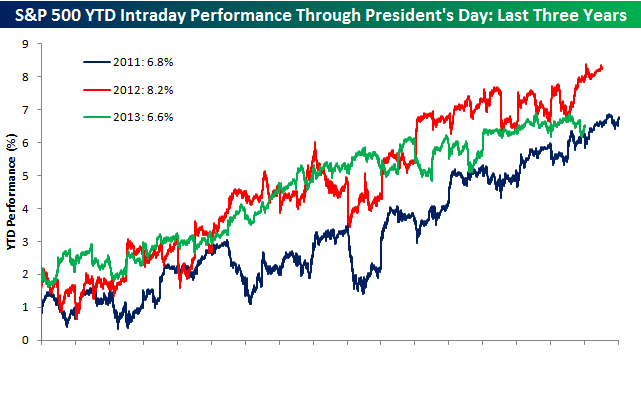

El comportamiento del mercado americano en lo que llevamos de año es el peor desde 2010. No es un error, es un extraño acontecimiento que éste haya sido el peor año, según la firma Bespoke, vean gráfica:

Se trata de una realidad realmente sorprendente, un mercado teledirigido y sedado hasta el punto de hacer desaparecer prácticamente la volatilidad y situarla en niveles inferiores y previos al inicio de la crisis en 2007, rondando el nivel 12 -VIX-.

En los últimos años, el SP500 ha experimentado escasas sesiones con desplazamientos superiores al 2%, concretamente, en el año 2008 hubo 77 sesiones, en 2009 64, en 2010 23, en 2011 37 y en el año 2012 tan sólo 7.

Estos registros son reveladores de la invisible mano que mece los precios, especialmente durante el año pasado, de máxima incertidumbre, índice de sorpresas positivas bajando, estancamiento económico y caída de resultados empresariales… mientras la bolsa no ha parado de recuperarse.

La volatilidad regresará en el futuro con fuerza, en vista de la evolución económica, los bancos centrales eventualmente se verán obligados a intervenir nuevamente y quizá erosionando la ya dudosa confianza sobre su capacidad resolutiva frente al estancamiento económico.

Según la OCDE, el PIB de 30 de sus miembros descendió un 0.2% entre octubre y diciembre, la primera recaída económica coordinada desde 2009… mientras las bolsas no han parado de recuperarse. Hoy se han conocido los datos de actividad económica europeos -índices PMI- y han defraudado muy negativamente, especialmente los de Francia

En todo caso, para el año en curso el consenso espera un ambiente económico razonablemente tranquilo y de cierta mejora respecto del anterior, un crecimiento global cercano al 3.7% -con posibles revisiones a la baja- gracias a la aportación del bloque emergente o por culpa del frenazo brusco de la economía europea para la que se espera un comportamiento débil y ligero decrecimiento.

Dicho lo anterior, el problema se vislumbra a continuación y 2014 podría ser mejor que 2015, la frágil situación económica es susceptible de empeorar y obligar a los Bancos Centrales a actuar -argumento pro-ORO-. Incluso el BCE podría verse obligado a actuar durante este mismo año, si la debilidad europea persiste presumiblemente habrá bajada de tipos.

Tendremos oportunidad e ir analizando la situación. En estos momentos, el mercado parece intentar relajar las lecturas y agotamiento en su tendencia, tal como parece obligado tras la enérgica espantada alcista iniciada el pasado 16 de noviembre.

Desde principios de año han ido apareciendo signos y lecturas de mercado que típicamente han coincidido con techos de mercado, pero éste los ha ido ignorando debidamente. Signos aquí comentados en numerosas ocasiones, como la evolución del mercado de bonos y especialmente de alto rendimiento, lecturas técnicas extremas, evolución de las divisas…

El pasado día 15 de febrero escribía sobre el Dólar Index, «El Dólar Index ha comenzado un rally desde los mínimos en 78.91, del pasado 1 de febrero, tras haber dejado entonces una ligera trampa de mercado o ruptura a la baja en falso. Permanece inmerso, no obstante, dentro de una formación gráfica triangular convergente desde el pasado mes de agosto, y el aspecto técnico favorece la penetración de la directriz superior del triangulo y continuación del rally».

El DOLAR INDEX ha conseguido penetrar al alza la resistencia y hoy presenta visos técnicos claros de seguir al alza, también fundamentales después de conocerse hoy los datos de evolución económica europeos. Se intensificará el movimiento en caso de actuación del BCE sobre los tipos.

Unido a lo anterior, la incertidumbre sobre las elecciones italianas el próximo fin de semana y el «Sequester» USA la próxima semana son argumentos sobrados para explicar los nervios del mercado y las tímidas ventas de ayer y hoy.

Previsiblemente, las autoridades americanas intentarán actuar -in extremis- para evitar el frenazo económico que podría causar el ajuste del gasto automático, y luego también para salvar el precipicio fiscal en pocas semanas, pero existe un mar de dudas respecto de su capacidad para conseguir mejorías económicas reseñables. La respuesta a su actuación se augura pobre, entre un escenario neutro y otro malo para los intereses económicos.

En fin, el mercado parece estar soltando presión y podría ceder del orden del 4-6% sin alterar en absoluto su aspecto. De acuerdo con la estacionalidad el primer año presidencial, esa estacionalidad que en los últimos tiempos brilla por su ausencia -gentileza de lo invisible-, tras esta corrección el mercado debería intentar escalar de nuevo a máximos.

SP 500, Semanal.