A sólo 10 días concluir el difícil 2012 y aún sin novedades respecto de las negociaciones entre partido Demócrata y Republicano. El mercado está concentrado en este asunto desde hace semanas y esperando una resolución positiva.

Positivo para el mercado es, según cuentan, conseguir un acuerdo de mínimos y aplazar los principales escollos de las negociaciones para el futuro, que no solucionarlos, se trataría sólo de un mal menor.

La necesidad de ajustar las cuentas para reducir déficit nunca será positiva para la economía, los mercados son otro ente. Subir impuestos y recortar gastos tendrá un impacto claramente negativo sobre la economía pero los apuntaladores siempre pueden emplearse a fondo y con otro esfuerzo dirigir al mercado a máximos.

Bajo esta hipótesis, el riesgo se dispararía a continuación, considerando que el próximo día 9 de marzo el ciclo alcista del mercado iniciado en 666 puntos de SP500 cumplirá 4 años y más del 120% de revalorización en un entorno de caída de beneficios empresariales y con uno de los factores clave del crecimiento económico, como es la renta disponible, estancado.

RENTA DISPONIBLE

A final de este año también se elimina la cobertura que se amplió en el fragor de la crisis por (el equivalente al Fondo de Garantía de Depósitos en USA) el FDIC -Transaction Account Guaranty program- para garantizar todos los depósitos incluso lo superiores a $250.000, cubriendo $1.5 trillion adicionales. ¿Provocará una salida de depósitos?

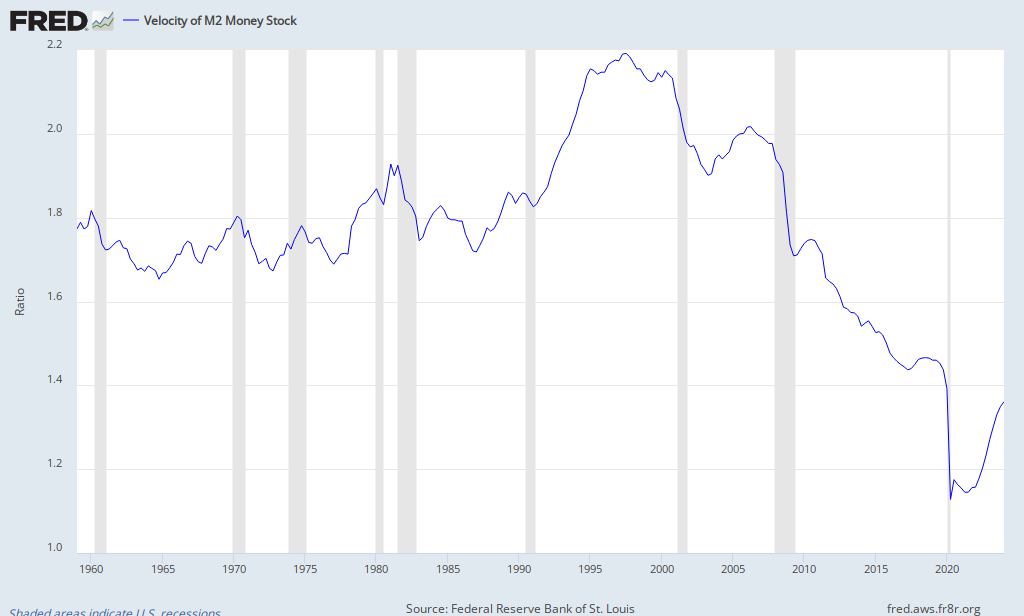

El proceso de desapalancamiento sigue su curso y está haciendo mella en la capacidad de gasto de los consumidores a pesar de la inmensa acción del banco central para amortiguarlo.

Tales acciones aún no muestran reflejo en el movimiento del dinero por la economía real, de acuerdo con el gráfico siguiente, motivo por el cual -junto con la nula presión salarial- la FED puede no temer brotes inflacionistas en el futuro previsible y aumentar sus programas QE tal como recientemente han anunciado.

VELOCIDAD DE CIRCULACIÓN DEL DINERO

Además de lo anterior, el aspecto técnico de los principales índices USA invita también a la prudencia y cualquier proceso de ventas podría situar a los índices en zonas de referencia técnica cruciales. Esta coyuntura técnica con unos índices BPI de los principales índices en modo defensivo, indicando deterioro en la participación, no es la más propicia para aumentar riesgos.

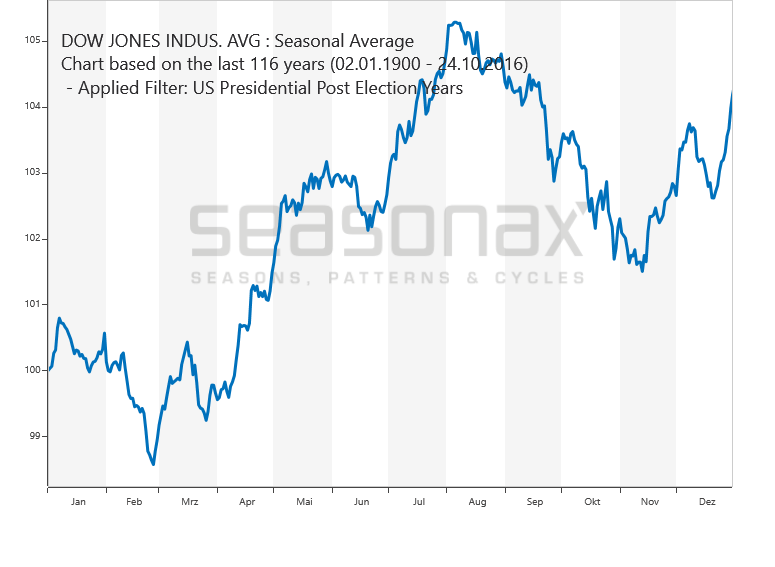

El cuadro siguiente muestra el comportamiento estacional de la bolsa USA, medida a través del Dow Jones, durante los primeros años de legislatura