A falta de finalizar el recuento total ya se puede asegurar que el partido republicano ha alcanzado la mayoría en la Cámara de Representantes, Congreso, y el partido demócrata en el Senado, decepcionando toda expectativa de que las midterms serían una verdadera ola de votantes en favor de los conservadores.

No obstante, gobernar no será sencillo a partir de ahora para Joe Biden. Los republicanos tendrán la capacidad de dificultar la agenda legislativa del presidente a partir del mes de enero, fecha en la que comienza la nueva legislatura.

Los demócratas quedan como en modo «Lame duck» o «pato cojo», expresión para identificar la situación de un gobierno sin autoridad suficiente para sacar adelante sus propuestas, queda condicionado a la aprobación de sus medidas por parte del partido rival durante los dos años que restan de legislatura.

Un evento en principio favorable por dificultar el despilfarro, los subsidios masivos e irracionales (como los $737.000 millones en el programa IRA -Inflation Reduction Act para combatir los efectos de la inflación, como echar leña al fuego) y debería ser positivo para la renta fija.

Pero un evento menos favorable para las bolsas, un mercado artificialmente sostenido durante años y que ha aprendido a reaccionar bien cuando llueve dinero, independientemente de su procedencia o consecuencias de segunda vuelta.

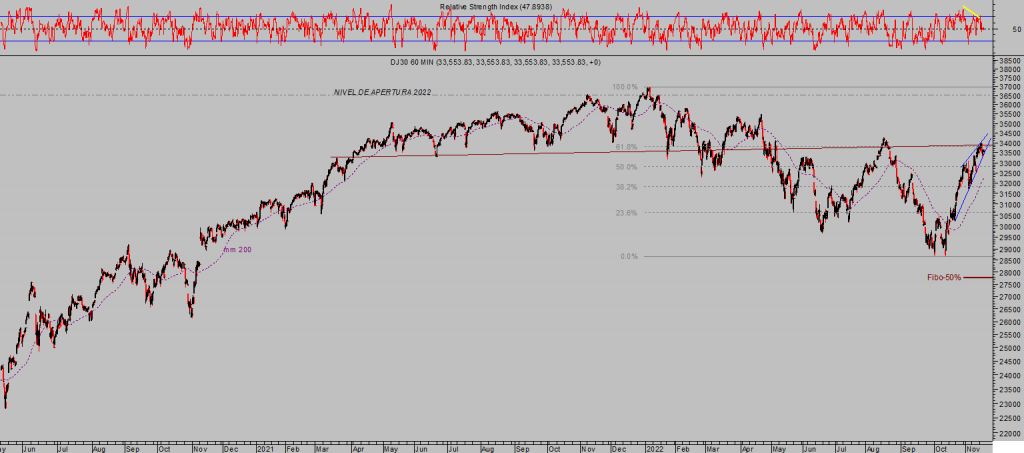

DOW JONES, 60 minutos.

Durante el primer año de la recesión de 2008 se evaporaron casi 2.4 billones de dólares de ahorro para la jubilación (fundamentalmente de planes de pensiones), cerca de 9 millones perdieron su empleo y alrededor de 2.3 millones de personas perdieron su vivienda.

Entonces la inflación era muy baja y no se configuraba como un problema pero hoy lo es y de primer orden, está mermando la riqueza, las cuentas de la ciudadanía, el ahorro o las posibilidades de llegar a la jubilación con fondos suficientes para poder, al menos, mantener el nivel de vida.

El deterioro de las cuentas de la población está siendo letal, la inflación está arruinando cada vez a mas familias, obligando a muchas a adquirir préstamos y créditos para consumir, también a los más desfavorecidos pero sólo buscando poder llegar a fin de mes.

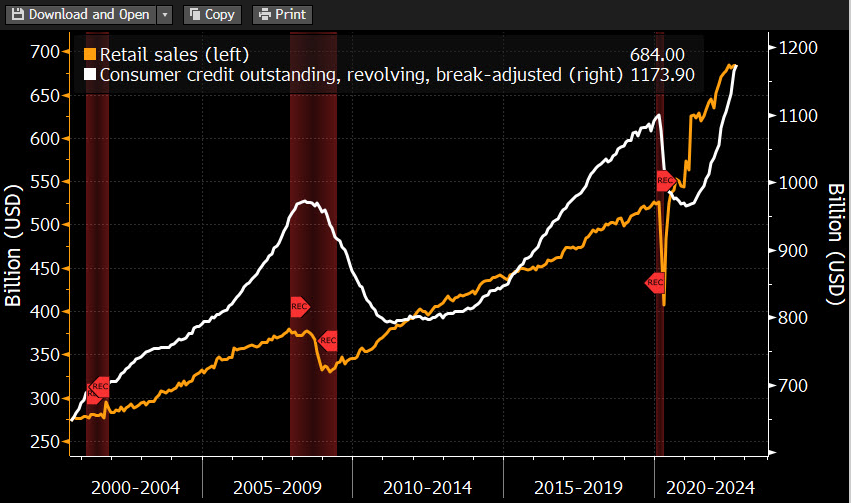

VENTAS AL MENOR vs CRÉDITO AL CONSUMO, EEUU.

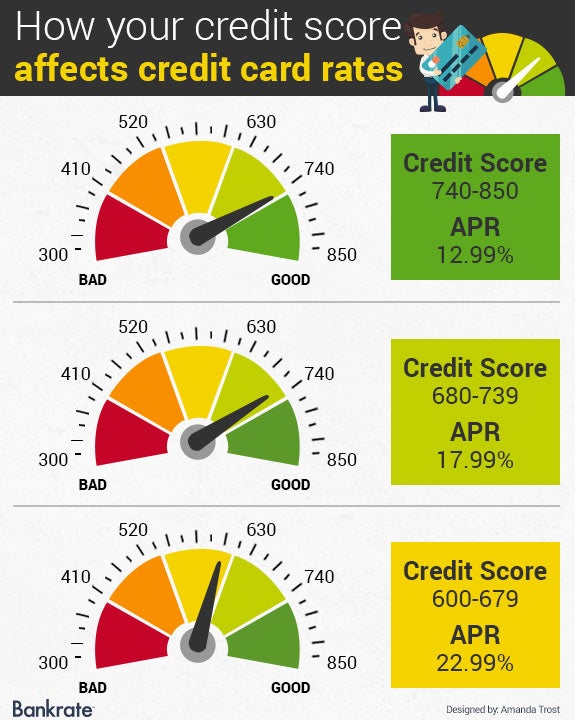

El crédito a particulares ha aumentado notablemente en los últimos meses, conduciendo el volumen total a nuevo record histórico. Las hipotecas, préstamos para la compra de coches, préstamos al consumo en general y últimamente cada vez mayor uso de las tarjetas de crédito, cuyo monto vivo ronda ya el billón de dólares y, según datos de septiembre, el tipo de interés de media asciende al 18.43%, nivel más alto en 30 años y usura total.

Sólo durante el tercer trimestre del año, la deuda total de particulares creció en $351.000 millones, el mayor incremento nominal de un trimestre desde 2007 (el año previo a la gran crisis subprime y recesión económica) y que ha elevado el endeudamiento total hasta superar los $16.5 trillion. Cifra que supone un aumento del 2.2% respecto al trimestre anterior y un 8.3% más que hace un año.

A perro flaco todo son pulgas, la necesidad acuciante de dinero es mayor entre los más pobres, pero cuanto más baja es la calidad crediticia del solicitante, mayor es su coste y la usura y, consiguientemente, mayor el hundimiento financiero de quien recibe ese intoxicada ayuda en forma de dinero.

Las condiciones económicas y financieras son difíciles y se agravarán en la medida que los tipos de interés continúen subiendo y encareciendo el coste de las deudas, tal como se espera sucederá al menos hasta la mitad del próximo año.

La velocidad a la que se ha encarecido el coste de la deuda en el actual ciclo de alzas de tipos está siendo histórica, rapidísima e impide una digestión ya de por sí pesada.

El deterioro de las cuentas y de la situación financiera ya es muy agudo y destacable:

Y el impacto de la inflación, encareciendo el precio de los bienes y servicios a niveles tan disparados que la necesidad de adquirir productos de primera necesidad es ahora casi un lujo prohibitivo y ha desplazado o minorado por completo la demanda del resto.

Ayer se publicaron los datos de evolución de las Ventas al Menor, mejoraron un 1.3% en octubre, 3 décimas por encima de las expectativas (aunque la producción industrial cayó) y la tasa interanual subió hasta el 6.3%, una cifra bien decente para el trasfondo económico actual, vean desglose por sectores:

Gasolineras +4.1% (-3.7%)

Restaurantes +1.6% (+0.9%)

Comida/Bebida +1.4% (+0.7%)

Ventas Online +1.2% (+0.6%)

Autos y Componentes +1.3% (-0.3%)

Muebles +1.1% (-0.9%)

Ropa 0.0% (+1.0%)

Artículos Deporte -0.3% (-0.8%)

Electrónica -0.3% (0.0%)

Centros Comerciales -2.1% (+1.3%)

Las bolsas interpretaron el dato en clave «higher for longer» en relación al ciclo de los tipos de interés de la FED y reaccionaron con ventas, el Nasdaq cerró con una caída considerable del -1.54%, el SP500 y Dow Jones perdieron un -0.83% y – 0.12% respectivamente.

NASDAQ-100, 60 minutos.

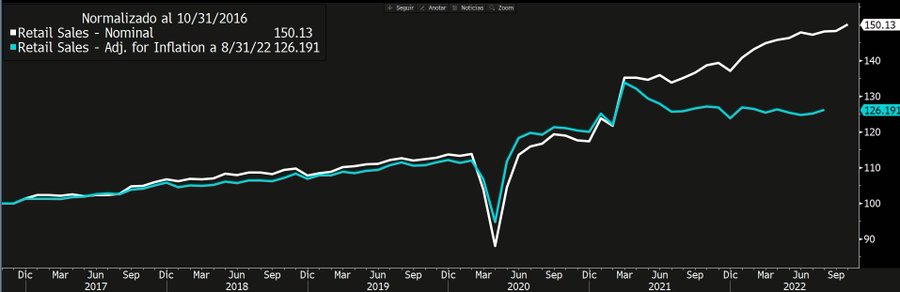

La tasa nominal de Ventas al Menor es muy aparente y prometedora la subida pero observada en tasa real, descontada por inflación, la lectura es diferente ya que desde el máximo post pandemia asociado al reguero de subsidios y cheques entregados a las familias (helicóptero monetario) sigue en negativo.

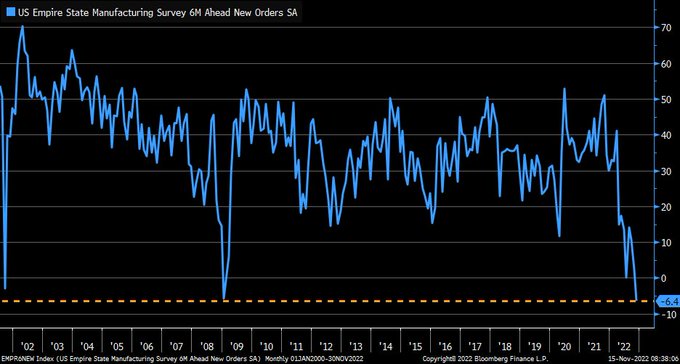

Suben las ventas pero caen en términos nominales y, además, debido al muy elevado nivel de inventarios, cae la producción industrial. También caen y mucho los nuevos pedidos a fábrica, tanto que han alcanzado mínimos históricos, según dato de Empire State Manufacturing Survey:

Con este telón de fondo tan adverso para el consumo, ¿soft landing?.

El escenario más probable es que el landing será forzoso, además la propia FED reconoce que además de elevar tipos, es necesaria una ralentización adicional de la economía para poder combatir la inflación de manera efectiva.

Ayer mismo, la Sra Esther George, presidente de la FE de Kansas City, reconoció que

- “I’m looking at a labor market that is so tight, I don’t know how you continue to bring this level of inflation down without having some real slowing:”

En esta situación, los expertos y mercados continúan esperando dificultades económicas, mayor enfriamiento de la actividad y continuidad en el proceso de alzas de tipos de la FED, vean última nota de analistas de Goldman Sachs:

- «We are adding another 25bp rate hike to our forecast… We continue to expect a 50bp hike in December and 25bp hikes in February and March, and we have now added a 25bp hike in May. This raises our forecast of the peak fed funds rate to 5-5.25%”.

La hoja de ruta para los tipos de interés que se deduce del mercado implícito de tipos de interés sobre los FED FUNDS, sugiere que los tipos permanecerán subiendo y elevados al menos hasta verano.

Mantenemos cautela ante un mercado vulnerable y que acaba de proporcionar muy jugosas rentabilidades a nuestros lectores, vean un ejemplo entre los numerosos aciertos:

TENCENT ENTERTAINMETS, semana.

El mercado no está para confiarse, más bien al contrario y empleando el símil sería un «pato cojo» para el que tenemos dispuesta estrategia de muy sencilla aplicación, un ETF que se opera igual que una acción cualquiera cotizada en el mercado, estrategia de muy bajo riesgo y orientada a obtener interesantes beneficios tan pronto como cuando regrese la tormenta

Y llegará!.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta