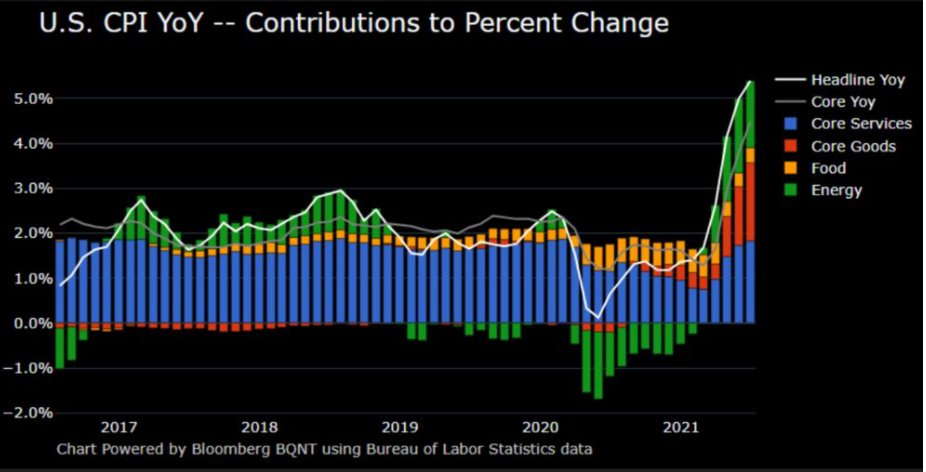

Los peores augurios se han hecho realidad. La evolución de la inflación están en ebullición y con el dato de junio ayer publicado la tasa interanual se sitúa en el 5.49%, la subyacente también sube con fuerza y está en 4.47% según informe del Bureau of Labor Statistics americano.

Vean desglose de la contribución de distintos factores al incremento de los precios:

Los expertos esperaban subidas de IPC de medio punto en junio, alzas ya elevadas que fueron ampliamente superadas y la inflación subió sólo en junio un +0.9%, propulsando la tasa interanual a niveles no vistos desde 2008, la tasa subyacente a niveles desconocidos desde 1991.

INFLACIÓN AL CONSUMO Y TASA SUBYACENTE, USA

Los mercados hicieron oídos sordos y continuaron con la acostumbrada normalidad teledirigida e instaurada en el sistema desde marzo de 2020.

Los inversores prefieren quedarse con los argumentos de la FED, deseando que las presiones de precios se ajusten a las predicciones de la FED, que sean sólo cuestión de tiempo (transitoriedad) y no obliguen a reaccionar endureciendo las condiciones monetarias.

La Reserva Federal está siendo muy habilidosa con los argumentos esgrimidos para hacer entender que están muy vigilantes, mientras los precios suben alegremente y la creación de dinero fake también.

De una manera ambigua e incierta afirman, con seguridad insólita, que las presiones de precios no serán permanentes (nunca lo han sido) y, sin embargo, no detallan umbrales ni alternativas, ni tampoco hasta cuándo será efectiva la flexibilidad requerida para contemporizar su inacción con las alzas de inflación.

No especifican detalle alguno ni concreción sobre las intenciones y duración de la barra libre monetaria. Con frecuencia emiten el sonoro cuento «substantial further progress» para sugerir que mantendrán los tipos en cero y el balance hacia el infinito, en tanto consideren incumplida su misión de reactivar la economía, el empleo y mantener estabilidad en los mercados.

Los mercados acostumbrados al condicionamiento estímulo-respuesta, aceptan la argumentación vacua y optan por seguir la fiesta.

Ayer, por ejemplo, haciendo oídos sordos al pésimo dato de IPC quizá porque cerca del 30% de las alzas se debió al encarecimiento de los coches y camiones de segunda mano.

Tras una apertura en verde y subidas hasta media jornada, comenzaron a salir órdenes de venta y el tramo final fue negativo e introdujo a los principales índices en terreno negativo, ligero.

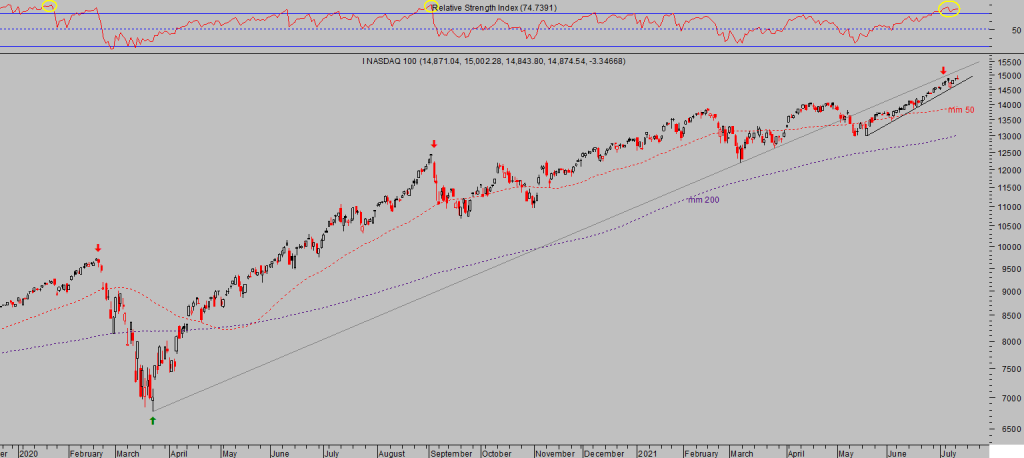

El Dow Jones perdió un -0.31%, el SP500 -0.35% y el Nasdaq cayó un -0.38%. El CandleStick o vela japonesa plasmada en el gráfico diario de ayer suele tener implicaciones correctivas.

NASDAQ-100, diario

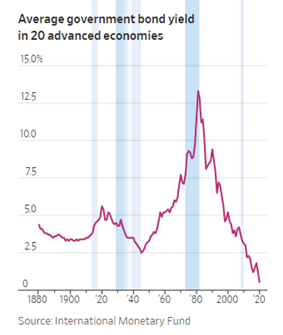

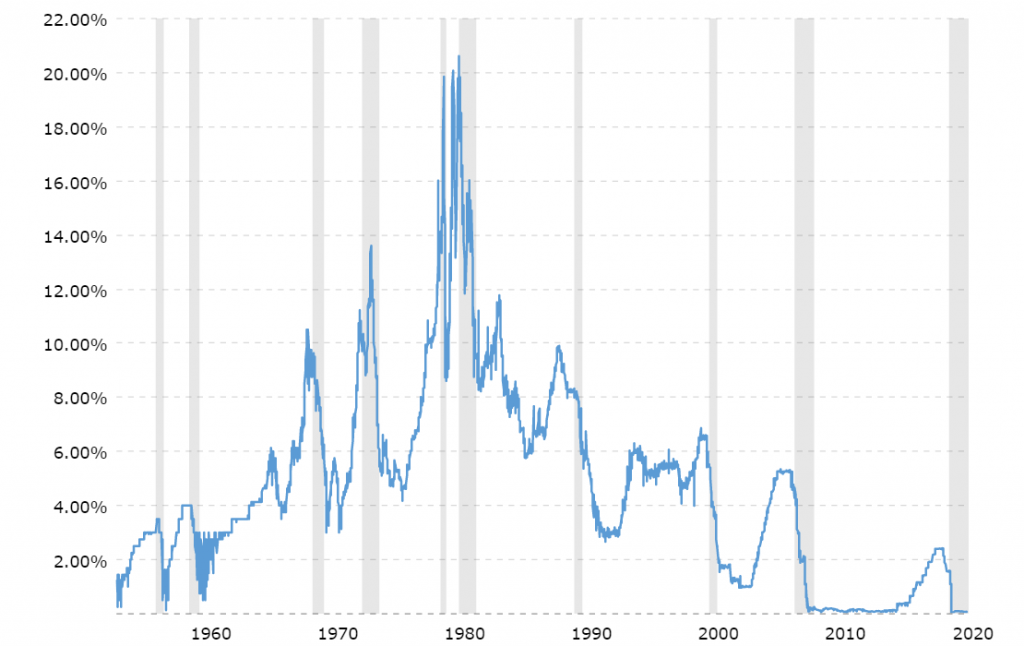

La comparativa de evolución de la inflación a largo plazo en Estados Unidos, gráfico arriba expuesto, con la evolución de los tipos de interés oficiales, FED-FUNDS del gráfico siguiente, sugiere que algo debe ceder. Bien la inflación detener las subidas y retroceder o bien los tipos de interés deben comenzar a subir.

HISTÓRICO DE LOS TIPOS DE INTERÉS OFICIALES USA.

El presidente de la FED entre 1978 y 1987, Sr Paul Volcker, comenzó una seria batalla contra la inflación en contra de los intereses del «establishment», de algunas autoridades, Wall Street o grandes empresas.

Observando presiones inflacionistas preocupantes, decidió atajar el problema, elevar los tipos de interés abruptamente y endurecer la regulación para frenar la actividad crediticia de los bancos, elevando los coeficientes de caja, además de disparar hasta el 20% el tipo de interés que impondría a los bancos por prestarles dinero.

El revuelo generado entre el fue sonado y no pocos personajes influyentes del momento pedían la cabeza del Sr Volcker. Aún así, la contundencia de las medidas hizo efecto en muy poco tiempo, cayó la inflación, desaparecieron las presiones y redujo drásticamente los tipos en dos años, consiguió mantenerse en el cargo hasta el final del mandato de cuatro años y revalidar un segundo periodo.

Una serie de medidas de semejante calado, como aquellas, aniquila en un suspiro a todo zombi que deambula por el sistema sólo gracias a la gentileza de las políticas monetarias, a especuladores e inversores excesivamente apalancados, a empresas inviables, finiquita inversiones fallidas y genera dificultades entre la población por la dificultad de acceso al crédito.

Pero contener la inflación requirió severidad y sufrimiento de corto plazo que después se convirtió en mejora de las posibilidades económicas para todos, en la recuperación del poder adquisitivo de la población.

Así las cosas, las enemistades del Sr Volcker crecían por días. Aplicando la disciplina necesaria supo contener la inflación y limpiar el sistema de agentes ineficientes y de parásitos, sembrando el terreno para una fase económica expansiva sana y prolongada en el tiempo.

Una reacción similar hoy sería deseable, necesario para reconducir la precariedad creciente de la economía y mercados, eliminar zombis y premiar el esfuerzo pero desafortunadamente no será posible.

Primero porque la Reserva Federal a perdido toda cualidad de independencia exigible y obligatoria para el desarrollo imparcial de su misión.

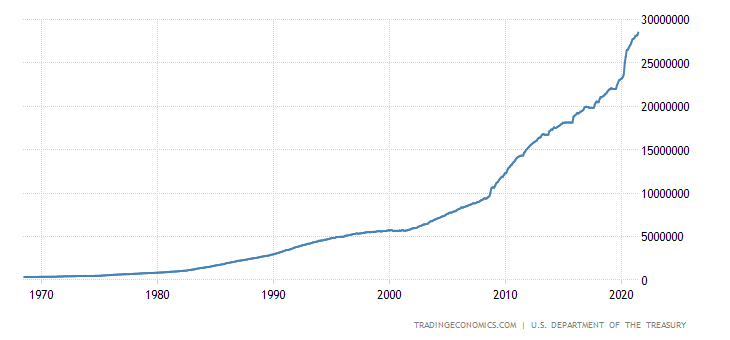

Por otra parte, debido a lo desorbitado de la deuda. A principios de los años 70 la deuda USA estaba bajo control, era de unos $400.000 millones, frente a los $28.6 billones de hoy, Contrarrestando la disciplina en la aplicación de la doctrina monetaria de Mr. Volcker, el Sr Nixon decidió derogar el patrón Oro en 1971 y desligar al dólar de su atadura, permitiendo así al Tesoro USA aplicar el desgobierno monetario, acumular déficit y deudas controladamente, no han dejado de crecer hasta la fecha.

DEUDA SOBERANA USA.

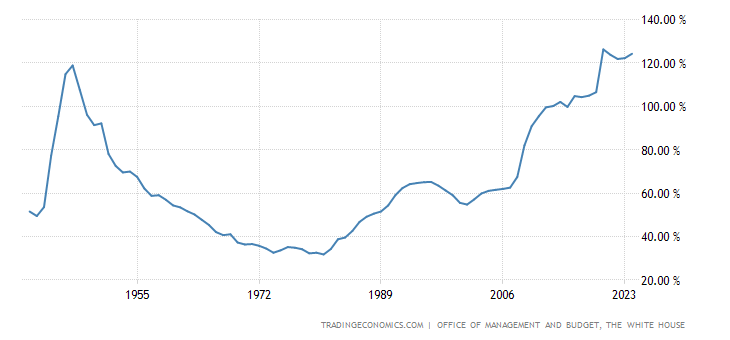

y el ratio Deuda-PIB se situaba en las inmediaciones del 30%. Hoy supera el 120%

RELACIÓN DEUDA-PIB, USA.

Si el Sr Powell insinuase actuar contra la inflación con una décima parte de la contundencia de Volcker, sería un escándalo de dimensiones, es imposible.

La agenda oculta de la FED precisamente contempla permitir brotes de inflación, preferiblemente controlados pero elevados y persistentes, con el fin de deteriorar el valor de las deudas, son impagables y un lastre para el crecimiento.

Los expertos saben también que los gobiernos no pueden acumular deudas año tras año y cada vez en mayor medida sin causar problemas e impacto en los mercados.

Los expertos saben que la inflación no puede subir alegremente y superar sistemáticamente las expectativas sin terminar afectando a los mercados.

Sin embargo, los mercados con sus correspondientes expertos no dejan de acumular exposición al riesgo y de participar en la fiesta o desmadre especulativo y de sobre valoraciones.

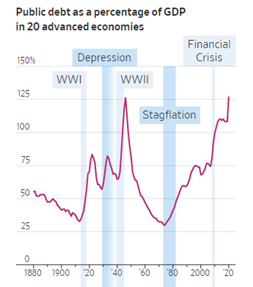

El FMI ha publicado una nota reflejando el nivel de deuda alcanzado por las 20 mayores economías del mundo en relación con su PIB, niveles máximos históricos.

Las autoridades han ingeniado un procedimiento para hacer que el crecimiento de la deuda o niveles desproporcionados no sean un estorbo:

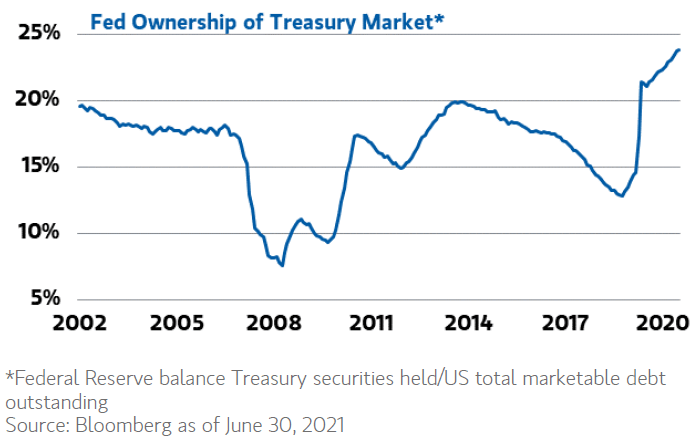

Además de hacer gratuita la deuda, los bancos centrales garantizan a los gobiernos la compra de deuda, monetizan los déficit descargando de responsabilidad e incentivando la falta de disciplina a los gobernantes. La Reserva Federal acumula en su balance casi un 25% de la deuda del Tesoro USA, y subiendo!

Tras conocer el dato de IPC ayer, el Sr Barkin, presidente de la FED de Richmond descubrió que «Higher Wages Are Adding to Inflation Pressures». La inflación derivada de presiones salariales no es transitoria.

La última encuesta a pequeños empresarios de NFIB presenta a un nivel record del 39% afirmando que planean subir los salarios, también un record del 28% planea aumentar plantilla y un 47%, record desde marzo de 1981, afirma sufrir subidas de precios.

La convivencia de las presiones inflacionistas más intensas en décadas junto con las condiciones monetarias más expansivas de la historia es un oximoron, una contradicción con origen en las decisiones de política monetarias y que las autoridades se ven abocadas a gestionar con cuestionables posibilidades de éxito pero con elevado riesgo para la estabilidad financiera y económica futura.

Pero la música sigue sonando y la fiesta continúa, por decreto!.

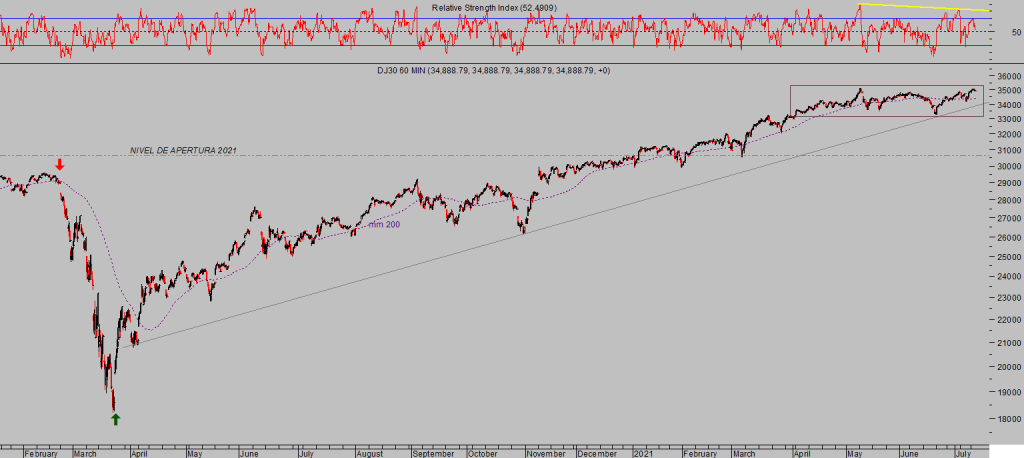

DOW JONES, 60 minutos.

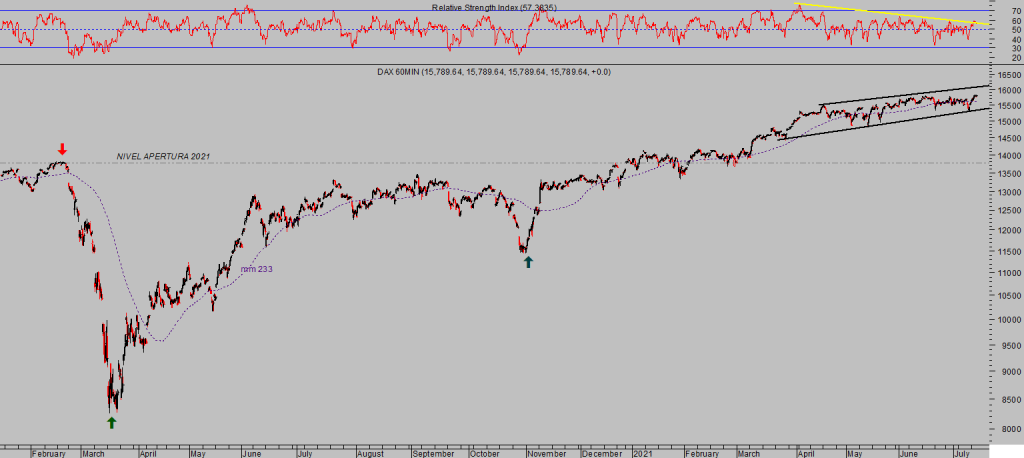

DAX-30, 60 minutos

IBEX-35, 60 minutos

Algunos índices y activos, comentados en post del lunes, CRÍTICA SITUACIÓN DE MERCADOS ANTE INFLACIÓN, ESTACIONALIDAD Y OTROS TESTIGOS. han caído con fuerza y otros muestran signos de debilidad.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta