Las caídas bursátiles y en general de los mercados financieros están pasando una costosa factura a la mayoría de inversores y poniendo al descubierto a aquellos actores que nadaban desnudos, tal como afirmó en su día Warren Buffett, «Only when the tide goes out do you discover who’s been swimming naked.«

Sinceramente espero que los lectores habituales de este blog hayan aprovechado las numerosas advertencias de riesgo para zafarse de la brusca caída, incluso de ganar dinero con la estrategia sugerida justamente antes del desplome y que acumula rentabilidades superiores al 20%.

La banca es uno de los «nadadores en pelotas», ha recibido sumas multimillonarias, prebendas, favores regulatorios y contables, etcétera… con el fin de evitar quiebras y de evitar reproducir la imagen de «bank runs» en masa y consecuencias vividas durante los tristes años 30 en USA.

De no ser porque los bancos continúan asistidos por las autoridades y directamente conectados con las líneas de crédito de sus patrones, los Bancos Centrales, muchos bancos habrían colgado ya el cartel de cese de negocio, «colgado sus hábitos», bancos alemanes, franceses, griegos, españoles… pero cuidado con los italianos.

Antes, comentar la noticia bomba ayer publicada sobre los resultados de Deustche Bank, el primer banco alemán anunciando perdidas de 6.700 millones de euros en 2015.

Además del deterioro del negocio, el gigante alemán ha acusado las provisiones apartadas para hacer frente a los litigios y multas asociadas a los innumerables engaños, manipulación de activos, distorsión del LIBOR, front running, etc…

DEUSTCHE BANK semana

Un cúmulo de delitos cometidos inaceptable que forma parte del negocio de la gran mayoría de «banksters». Las multas son sólo el coste de haber ganado sumas multimillonarias ilegalmente y a expensas de los demás.

La multas se negocian con las autoridades, los bancos pagan poco, la responsabilidad penal es apenas existente y continúan «trabajando».

la banca italiana es una de las más débiles. Las autoridades italianas han impuesto la prohibición de abrir posiciones cortas contra determinadas entidades del sector, obligando a los inversores a buscar fórmulas de cobertura vía Credit Defaul Swaps u otros instrumentos financieros.

Banca Monte de Paschi -BMPS-, tercera entidad bancaria más grande de Italia, ha caído cerca de un 60% en las pocas sesiones transcurridas en 2016 y la tensión se mastica después de que Reuters informase ayer en referencia a la banca italiana: «Investors are nervous about how the sector will cope with lower interest rates and a 200 billion euro ($218 billion) pile of loans that are unlikely to be repaid.»

MONTE DE PASCHI, diario

Depositantes, inversores, bonistas y clientes del banco están huyendo de la entidad y debilitando adicionalmente la posición del balance.

El post de 23 de octubre explicaba ¿POR QUÉ DRAGHI INSINÚA SUBIR EL VOLUMEN? QE-PLUS. EURO-BANCOS, EUROSTOXX 50:

«En una región económica tan bancarizada como la europea, la mayor del mundo, es imprescindible sanear al sector «whatever it takes».

El gigante Deutsche Bank es el banco alemán de referencia, repleto de problemas y apalancamiento, un dinosaurio enfermo comentado la semana pasada en este post, que lidera a otros del tipo de Commerzbank en peor situación y cotizando aún por debajo de los mínimos de 2009.

La banca italiana es paradigmática en gestión deficiente e insolvencia, la griega está quebrada y la española, francesa… sufren un combinado letal de sobre capacidad, endeudamiento alto y muy escasa rentabilidad.

Son realidades incómodas sobre un sector clave, que se intensifican ante la aparición de sorpresas menos esperadas como la del banco suizo Credit Suisse, que acaba de presentar unos resultados realmente decepcionantes…»

En España, la situación del sector tampoco es mucho mejor. El margen neto de intereses, morosidad y aumento de provisiones más las nuevas restricciones regulatorias son una verdadera losa que permanecerá sobre las cuentas de resultados durante años. La brusquedad del deterioro económico en América del Sur también resta posibilidades a los principales bancos nacionales, muy implicados en la región.

Goldman Sachs acaba de rebajar sustancialmente los precios objetivo de la banca española y opina lo siguiente:

- “la presión en los márgenes seguirá acentuándose mientras que el crecimiento de las hipotecas seguirá plano”

- “La rentabilidad de los activos se verá muy presionada por la política acomodaticia de la Eurozona, la fuerte competencia entre bancos para aumentar la cuota de mercado en créditos al consumo y pymes, y la retirada de las cláusulas suelo”,

- “Esperamos que la presión sobre los márgenes se acentúe durante el año en curso, ante la imposibilidad de compensar la caída de la rentabilidad de los activos con un recorte de los intereses del pasivo”

- “la capacidad de los bancos para compensar los rendimientos de los activos financieros con tasas de depósitos más bajas también se están agotando”

- “esperamos que el volumen de hipotecas en España se mantenga plano en los próximos años, lo que podría añadir presión adicional a la banca”.

- además, “en el lado negativo, la incapacidad potencial de formar un gobierno estable o incluso ruido adicional desde Cataluña”

El entorno macro y financiero global se muestra extremadamente debilitado, en un momento de dificultades y desplome de los precios de materias primas, especialmente del crudo con aspecto de estar para quedarse y continuar infligiendo daños severos a multitud de naciones dependientes, empresas involucradas y a sus inversores y acreedores.

William White, ex economista jefe del BIS -Bank of International Settlements- se muestra francamente preocupado con la situación y alerta sobre unas autoridades sin munición, deudas disparatadas e imposibles de atender y eventuales minusvalías para mucha gente:

- «The situation is worse than it was in 2007. Our macroeconomic ammunition to fight downturns is essentially all used up.

- Debts have continued to build up over the last eight years and they have reached such levels in every part of the world that they have become a potent cause for mischief. It will become obvious in the next recession that many of these debts will never be serviced or repaid, and this will be uncomfortable for a lot of people who think they own assets that are worth something.»

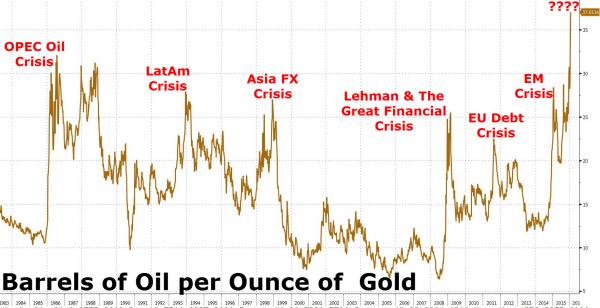

Cada vez que la relación crudo-oro sube con fuerza, como es el caso actual, ha sido para advertir serias crisis en el horizonte inmediato.

El analista Michael Snyder elabora la relación Crudo-Oro mostrada en el siguiente gráfico, de gran interés estadísitco y también, según se observa en los mercados, con elevada capacidad predictiva para anticipar recesiones.

El mercado de renta variable se encuentra en una zona delicada y con aspecto de interés mayor, (reservado en atención a suscriptores de pago).

Es momento de reflexión inversora y de esperar volatilidad.

Hoy entra en la escena financiera el mago Draghi y la próxima semana la FED y el BOJ. Existen esperanzas en el mercado sobre su intención de promover un rebote de las cotizaciones; mucho cuidado con los deseos !!.

DAX diario

Interesados en recibir más información y más concreta sobre mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves para invertir que ofrecemos. Gracias.

www.antonioiruzubieta.com Información en cefauno@gmail.com

Twitter: @airuzubieta