«Nobody really understands gold prices and I don’t pretend to understand them either.»

—Ben Bernanke, 18 de Julio, 2013

La relevancia que adopta el metal en tiempos de inestabilidad económica e intervención masiva de las autoridades monetarias es motivo de preocupación para los bancos centrales.

En la medida que la paulatina pérdida de confianza en el sistema fiduciario aumenta el interés de la gente por adquirir ORO, éste se convierte en un barómetro de la confianza sobre el papel moneda para mantener el poder adquisitivo.

Por expresarlo de otra manera, cuando los Bancos Centrales abusan de sus competencias -QE1, QE2, Op Twist, QEn…- sin conseguir el efecto pretendido, se encuentran entrampados pero incidiendo en sus políticas, naturalmente la gente pierde confianza en su capacidad de gestión.

Con el fin de proteger su dinero de las adversidades que genera la acción desmesurada de los bancos centrales, eventualmente inflación y devaluación de la moneda, la gente se ve forzada a buscar lugar seguro para preservar el valor de su dinero.

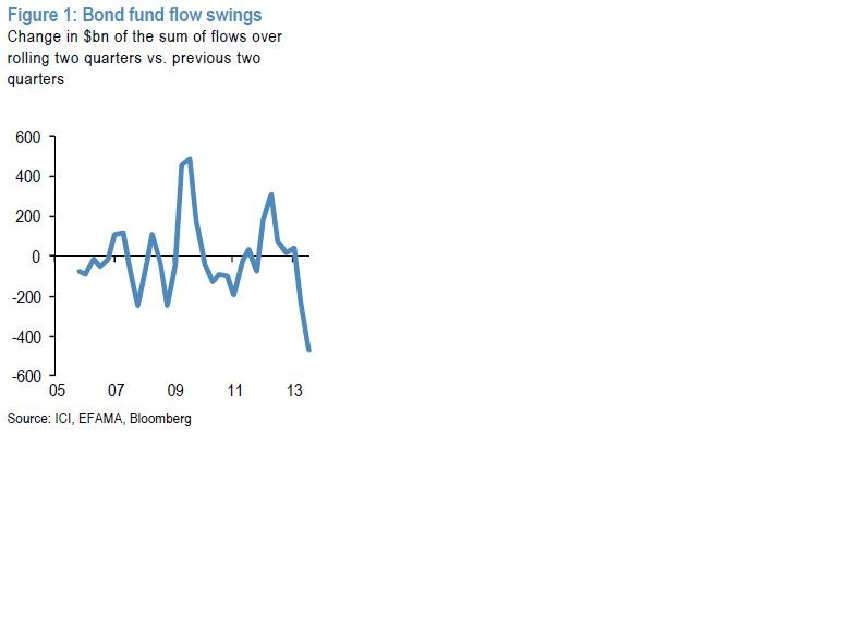

Como referencia de la confianza, tomemos como ejemplo la evolución de los flujos internacionales de fondos interesados en comprar deuda USA. El vuelco en la dirección de los fondos ha sido impresionante, pasando a ser vendedores netos de deuda, un hecho histórico :

La consecuencia más directa es la repentina subida de los tipos -la rentabilidad del 10 años se ha duplicado-. Otra es que FED se ocupa de comprar el papel que emite el Tesoro, sólo para financiar el déficit fiscal primario, y que ya no compran los inversores, alargando así la agonía y su balance -ha pasado de los $900.000 Millones en 2008 hasta los $3.7 trillions y subiendo al ritmo QEn, +$85.000 Millones/mes-.

La consecuencia más directa es la repentina subida de los tipos -la rentabilidad del 10 años se ha duplicado-. Otra es que FED se ocupa de comprar el papel que emite el Tesoro, sólo para financiar el déficit fiscal primario, y que ya no compran los inversores, alargando así la agonía y su balance -ha pasado de los $900.000 Millones en 2008 hasta los $3.7 trillions y subiendo al ritmo QEn, +$85.000 Millones/mes-.

Estos estímulos han conseguido evitar deflación y dosificar una limpieza completa de un sistema hiper-endedudado pero la economía ha experimentado la recuperación más pobre tras una recesión (media desde 2009 de +2.3%), no ha generado empleo (el nivel de ocupación es igual al de 2006) y el ratio Deuda-PIB ya supera el 100%.

Los inversores toman buena nota del panorama actual y de las perspectivas a futuro, manifestando con sus decisiones de inversión una irrefutable pérdida de confianza.

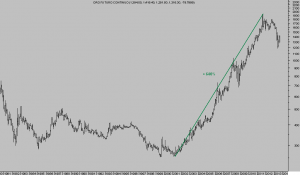

En este contexto, el ORO se postula como uno de los activos en los que confiar, después de todo lleva más de 5.000 años aportando y conservando valor, y de ahí el comportamiento de la última década, subiendo un 640%, desde $250 en 2001 hasta $1.925 por onza en agosto de 2011. Actualmente se encuentra inmerso en una corrección técnica de medio plazo.

ORO mensual

Según diversas lecturas, el escenario más probable apunta a que la corrección no parece haber terminado aún. Así, considero la recuperación iniciada el pasado 28 de junio como un mero rebote técnico al alza dentro de la corrección para eventualmente descender a nuevos mínimos.

ORO diario

No me agrada especialmente coincidir en previsiones con el gigante «Vampire Squid» o Goldman Sachs. Menos aún cuando desde el segundo trimestre vienen anticipando caídas para el metal y recomendando a sus clientes vender… mientras que aumentaban su cartera en el ETF son símbolo GLD en 3.7 millones de acciones, convirtiéndose en el séptimo inversor más potente del fondo.

Las previsiones a plazos largos apuntan a una intensa revalorización del metal con objetivos enormemente ambiciosos, independientemente del comportamiento en plazos más cortos.

El mercado del ORO es estrecho, aún, de forma que el «Vampiro» podría estar acumulando posiciones de forma sigilosa, buscando presencia en el largo plazo y a la vez evitando provocar disrupciones en precio con sus fuertes compras.

Será cierto que le trae sin cuidado la evolución del ORO a la Reserva Federal? La frase de su máximo dirigente «Nobody really understands gold prices and I don’t pretend to understand them either.»pasa a formar parte de las Famosas mentiras del errante Sr. Bernanke