El post de ayer recordaba la importancia de la evolución de los salarios así como de la velocidad de circulación del dinero para anticipar eventuales presiones inflacionistas. Respecto de la Velocidad de Circulación del Dinero USA parece intentar detener la debacle de los últimos 20 años que ha conducido a sus peores registros, a niveles mínimos históricos:

VELOCIDAD CIRCULACIÓN DEL DINERO. USA

Tanto las expectativas de inflación a futuro, buen por debajo del umbral del 2%, como el propio indicador preferido por la FED, el PCE ayer publicada su última actualización, tampoco advierten presión alguna de precios.

El Personal Consumption Expenditures -PCE- ha estado cayendo durante todo el año aunque el pasado mes despuntó ligeramente. La tasa subyacente aún se encuentra en el 1.45%.

PERSONAL CONSUMPTION EXPENDITURES

Tras un año a vueltas con la reforma fiscal, Trump ha conseguido tímidos avances en la suma de apoyos necesarios para su aprobación. Parece dispuesto a rebajar las concesiones a las empresas, pero un guiño como situar la rebaja del tipo impositivo por encima del inicial 20%, hasta el 22%, parece insuficiente.

La oposición de los demócratas a la orientación de la reforma fiscal propuesta es consistente los principios de su partido, de corte más social.

Además, existen detractores obligados a la reforma, conservadores fiscales que no pueden permitir un exceso de déficit superior al billón y medio de dólares en 10 años. Las enmiendas presentadas por uno de estos señores obligaron ayer a posponer la votación en el Senado.

Los recortes propuestos en la reforma tienen que ser revisados a la baja y/o incluir también recortes de gasto para cuadrar los presupuestos de acuerdo con la ley, incluso se propuso contemplar la posibilidad de subir de nuevo impuestos.

Un economista de la Oficina de Análisis de Presupuestos USA, bajo anonimato para salvar su trabajo, ha acusado al Tesoro, dirigido por el Sr Mnuchin, de no haber siquiera solicitado un informe analizando la propuesta y escenarios de impacto real de la reforma fiscal, después de que éste afirmase que existe tal documento. El Inspector general del Tesoro ha abierto una investigación para comprobar el asunto.

Los beneficios empresariales USA después de impuestos alcanzaron el pasado año niveles máximos. Por contra, los salarios e ingresos generales de las familias llevan años estancados, sin apenas mejorar, y actualmente respecto del PIB se encuentran en el nivel más bajo de los últimos 15 años.

En realidad, como es habitual la reforma fiscal terminará beneficiando más a las fortunas y grandes empresas, quienes menos necesitan, que al ciudadano de a pie que es el más necesitado. Los trabajadores son los que ayudan a construir las empresas pero los beneficios fiscales se dirigen a aquellos que las dirigen.

Por no mencionar el irreparable daño causado a los ahorradores y pensionistas con la política monetaria y represión financiera de tipos cero, que ha arruinado las pretensiones de millones de ciudadanos al tiempo que regalaba dinero fácil y barato a las empresas.

La Sra Yellen es parcialmente responsable, aunque no es objeto de abucheos y escraches constantes, finalmente dejará el cargo el próximo 3 de febrero de 2018.

El problema de la desigualdad aunque grave para la población, resulta muy rentable para unos pocos, que son quienes dirigen la normativa y haciendas públicas. El fin de la hacienda pública es proporcionar distribución de la riqueza, esparcir igualdad, la realidad actual es otra.

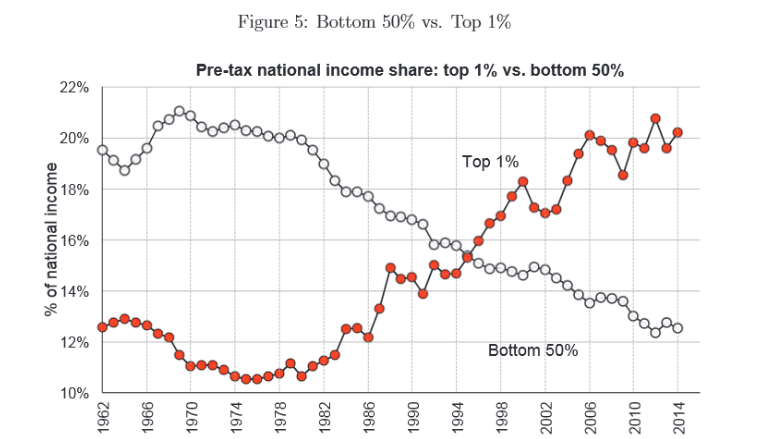

Observen los ingresos brutos, como porcentaje del agregado nacional, del 1% más rico frente al otro 50% de la población USA.

Actualmente, las empresas tienen en general unos niveles de liquidez extraordinarios y ante la fragilidad de la demanda y por tanto de la falta de inversiones productivas, el dinero sobrante lo emplean a fines improductivos, como la compra de autocartera o pago de dividendos.

Existe un punto de la reforma que contraviene el interés de los empresarios y amenaza a las empresas Zombi.

La reforma fiscal aún sigue sujeta a revisiones pero, según parece, podría incluir la eliminación de la deducción de los gastos en intereses y este factor en un entorno de aumento de tipos de interés es realmente negativo para las cuentas de empresas con mayor endeudamiento. Veremos!

Después de calificar la situación del mercado financiero USA como una burbuja «big, fat ugly bubble» grande, fea y gorda cuando estaba en campaña, hace 13 meses, el presidente Trump ahora se atribuye un deshonesto logro y ayer publicó el siguiente twit… sin despeinarse!

- «The Dow just broke 24,000 for the first time (another all-time Record). If the Dems had won the Presidential Election, the Market would be down 50% from these levels and Consumer Confidence, which is also at an all-time high, would be “low and glum!»

Otra declaración destacablemente llamativa de ayer, fue la protagonizada por la Sra Yellen, quien afirmó que el abultado nivel de deuda USA debería generar insomnio a la gente:

- «$20 trillion national debt should keep people awake at night»

Pronto comenzará el Show del techo de deuda USA.

Con todo, o a pesar de lo cual, ayer las bolsas USA subieron nuevamente y con más fuerza si cabe. El Dow Jones subió un intenso 1.39%, el S&P500 un +0.82 y el Nasdaq +0.72%.

S&P500, diario

NASDAQ-100 60 minutos

Los inversores institucionales están en modo prudentemente vendedor de acciones desde hace semanas, según datos del índice compuesto elaborado por State Street,

El State Street Investor Confidence es un índice de sentimiento complejo, conformado por encuestas y posicionamiento real de los institucionales en mercados, cuyas lecturas son de fácil lectura. Registros por encima de 100 indican acumulación o compra y por debajo de 100 distribución o venta neta de acciones.

De acuerdo con este indicador, los gestores en mercados europeos son los más cautelosos, seguidos de asiáticos, ambos en posiciones de distribución de activos mientras que los que invierten en las bolsas americanas aún presentan cierto sesgo comprador.

Esto explicaría, en parte, la debilidad que sufren los mercados europeos en las últimas semanas, ¿anticipo de ventas en los índices americanos?.

Mantenemos inalteradas las perspectivas para los mercados europeos y máximo interés en la evolución del IBEX, sobre el que estamos trabajando en un amplio análisis de oportunidades que pronto será publicado.

DAX 60 minutos

EUROSTOXX-50, 60 minutos

También inalteradas las previsiones para el precio del ORO, el Dólar y los bonos largos USA (reservado) o el crudo,

Respecto del West Texas, después de haber conseguido rentabilidades superiores al 20% con las estrategias recomendadas en septiembre para aprovechar las alzas, ahora las lecturas técnicas y muy particularmente las de posicionamiento de inversores más especulativos -COT- advierten corrección.

WETS TEXAS semana

BUEN FIN DE SEMANA A TODOS!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir.

Información en cefauno@gmail.com

2 respuestas

como ingresar al blog?

Interesados pueden solicitar Información en cefauno@gmail.com. Gracias