La Secretaria del Tesoro americano, Sra Janet Yellen, se reafirmó ayer en su idea de que la economía se encuentra en forma y dispuesta a afrontar un «soft landing»: «I don’t see any sign that the economy is in risk of a downturn.»

En posts recientes se han analizado numerosos datos de evolución de macro magnitudes, relaciones entre sí, proyecciones y correlaciones (la mayoría rotas) con los mercados de acciones. Son muchas la divergencias, descorrelaciones históricas y debilidades observadas que difícilmente invitan a la complacencia que exhibe la Sra Yellen, pero los políticos han demostrado en innumerables ocasiones su facilidad para emitir opiniones convenientes pero alejadas de la realidad.

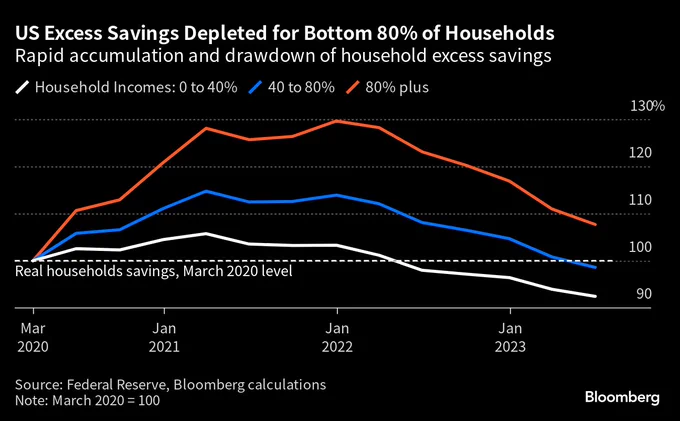

Los americanos continúan agotando su reservas y ahorros, la mayoría viene sufriendo problemas económicos desde hace tiempo y muchos (cerca del 60%) sin ahorro alguno y gradualmente con mayor necesidad de contraer deudas para llegar a fin de mes.

Excepto el 20% de la población más favorecida, el otro 80% ya ha agotado las reservas acumuladas gracias a la pandemia (los confinamientos supusieron un menor consumo y mientras el gobierno regaló dinero -cheques mensuales- a las familias -helicóptero monetario-)

El comercio global también ha caído por debajo del nivel prepandemia.

Los relatos de las autoridades «inflación transitoria» en su momento o ahora «soft landing», tienden a confundir a la sociedad a generar una sensación de optimismo infundado y peligroso para tomar decisiones de inversión. La historia está plagada de ejemplos tristes en los que la gente e inversores han sido llevados a engaño por los relatos para después y perder ingentes cantidades de dinero con sus inversiones que han devenido en fallidas una vez comprobado que el relato había sido decorado.

Es curiosa la divergencia que se ha abierto entre los datos considerados duros y los blandos, los primeros «hard» o datos reales pertenecen a la evolución de macro magnitudes y los segundos «soft» se corresponden con opiniones de distintos colectivos recogidas mediante encuestas respecto del comportamiento esperado de las macro magnitudes.

Vean la esperanza en las opiniones que aún mantienen los encuestados, hacia máximos de dos años, frente a la realidad que muestra la evolución de los datos reales.

El endurecimiento de las condiciones monetarias y financieras es evidente y tendrá sus consecuencias.

De la parte monetaria, las alzas de tipos de interés (con la rentabilidad de la deuda en máximos de más de 14 años)…

BONO 10 AÑOS, EEUU

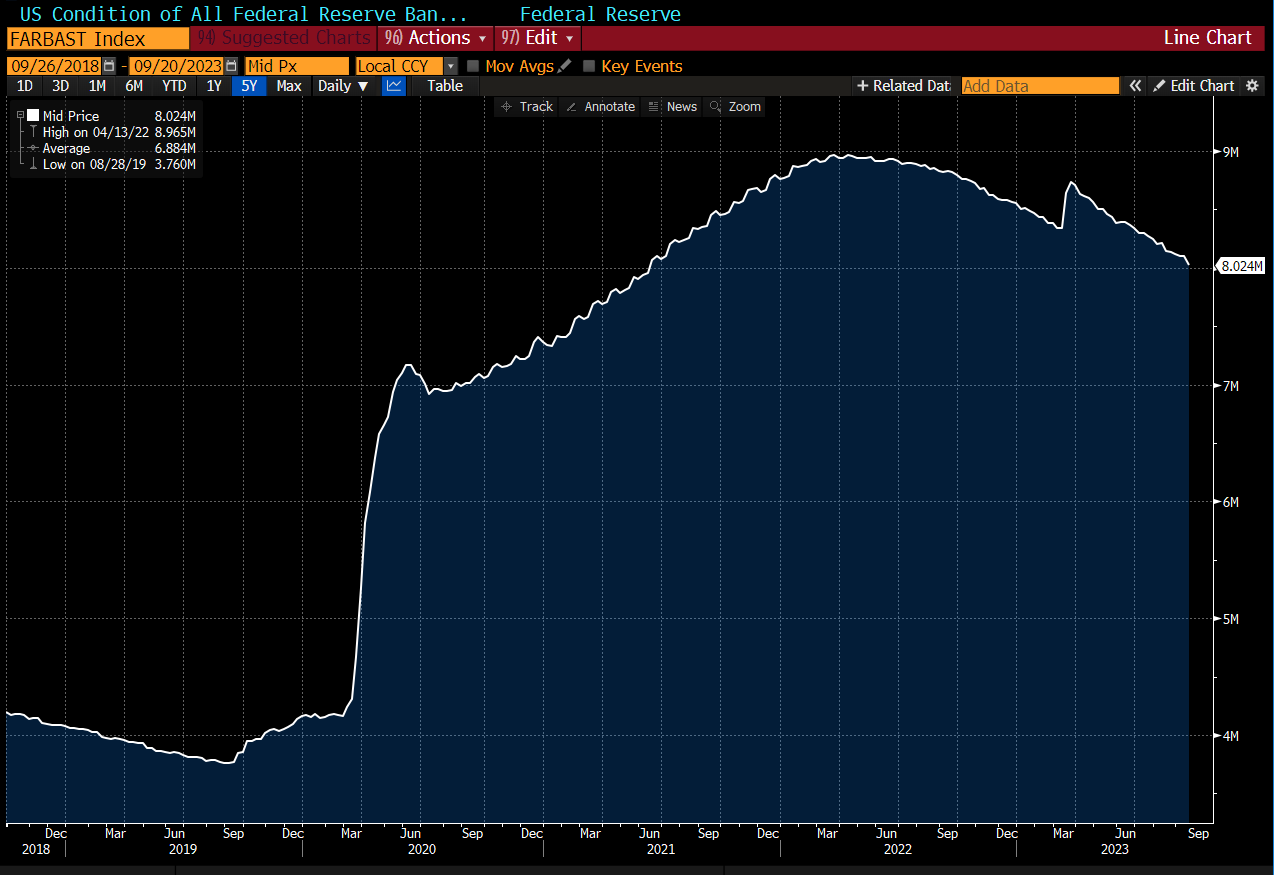

… y la reducción del volumen del balance de la Reserva Federal, o liquidez drenada del sistema y cercana ya a un billón de dólares.

BALANCE RESERVA FEDERAL.

Por otra parte, las condiciones financieras también se han endurecido significativamente…

… debido a la fuerte subida de tipos oficiales y de la rentabilidad de la deuda, al descenso de las bolsas, aumento de los diferenciales de crédito o a la subida del dólar.

La rentabilidad de la deuda USA a 10 años ha subido fuertemente, igual que la del resto de tramos, pero aún en menor proporción de lo que han hecho los tipos oficiales. Los FED FUNDS se encuentran aún un punto porcentual por encima del Bono a 10 años (hoy subiendo de nuevo hasta el 4.54%) y en tanto la FED decide si el ciclo de tipos ha finalizado o aún faltaría una subida más, es probable que la rentabilidad de los bonos del mercado secundario continúe escalando posiciones.

En este post de la semana pasada https://www.antonioiruzubieta.com/claves-sobre-el-momento-idoneo-de-compra-de-deuda-soberana comentamos el interés que comenzará a despertar la inversión en renta fija en el próximo futuro.

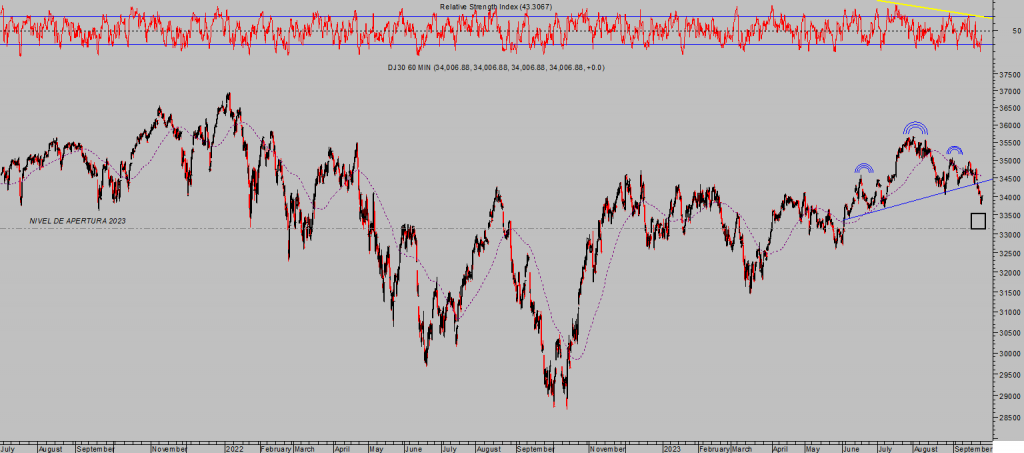

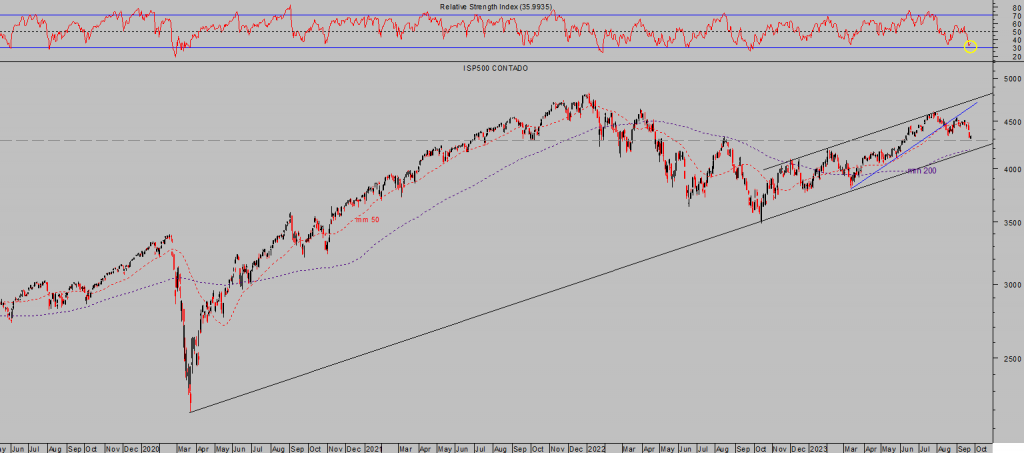

Las condiciones financieras suelen acompañar al comportamiento de las bolsas y viceversa. Las caídas de los índices desde los máximos de principio de agosto son próximas al 7% y se aproximan a sus zonas de proyección inicial (caja negra del gráfico) habiendo alcanzado niveles también próximos a lecturas de sobre-venta en plazos más cortos.

DOW JONES, 60 minutos.

S&P500, diario

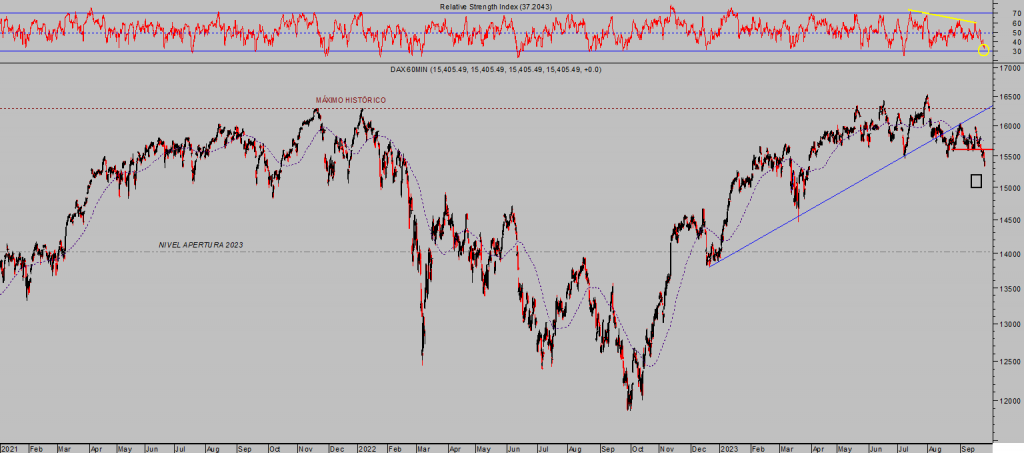

La evolución y secuencia de caídas desde agosto se ha reproducido con cierto parecido en el índice selectivo alemán DAX-40. Índice que también se aproxima mucho a su zona de proyección de las caídas con que venimos trabajando desde finales de julio y también está comenzando a adentrarse en zona de sobreventa de croto plazo.

DAX-40, 60 minutos,

Mientras que las bolsas han estado cayendo en las últimas semanas, nuestras estrategias (reservadas para suscriptores) en favor de las caídas se han comportado muy favorablemente, concretamente la contraria al DAX, a través de un sencillo ETF inverso y doble, acumula una rentabilidad del 14%.

DES2, diario.

Esta tarde se publican en Estados Unidos datos de confianza del consumidor y venta de casas nuevas, mañana los Pedidos de Bienes Duraderos con el consenso esperando una caída del 0.2% siguiendo la línea de caída del sorprendente -5.2% del mes anterior y el palto fuerte de la semana vendrá el viernes de la mano del dato de inflación más seguido por la Reserva Federal, el Personal Consumption Expenditures -PCE- con expectativas de consenso apuntando a subidas en el mes de 4 décimas. Veremos!.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta