Hoy comienza la semana del Día de Acción de Gracias, una de las celebraciones más señaladas en el calendario americano, cuyo día concreto coincide con el último jueves de cada mes de noviembre.

Durante las semanas Thanksgiving se registran bajos niveles de actividad en los mercados, particularmente el jueves que es festivo y el viernes semifestivo y los mercados abrirán media sesión.

Es habitual observar un comportamiento de mercados sin grandes vaivenes de precios ni volatilidad pero este año está siendo bien diferente desde que comenzó.

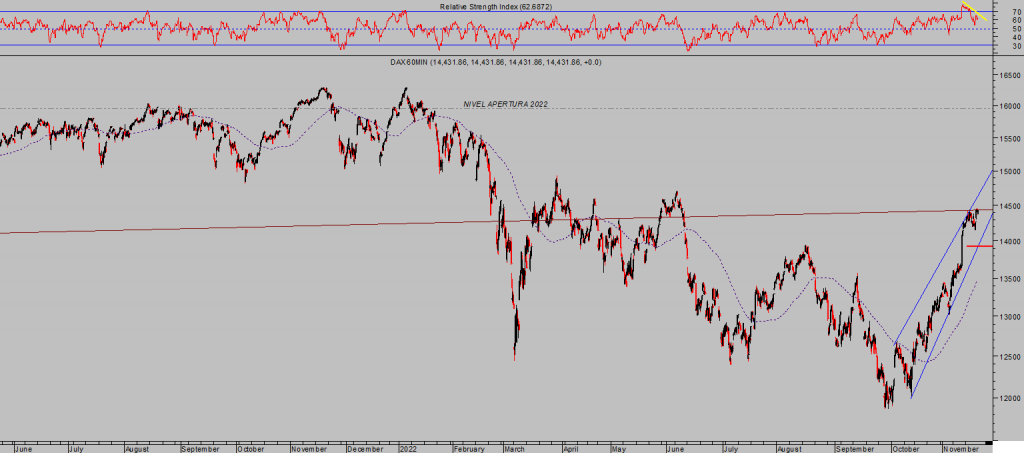

Cualquier cosa puede suceder, máxime observando las imágenes técnicas, pautas desplegadas y contexto técnico general de los índices.

DOW JONES, 60 minutos.

Además, esta semana se publicarán las actas de la reunión del FOMC de noviembre el miércoles, día en el que se concentra toda la presentación de datos de la semana, se publicarán también datos de Pedidos de Bienes Duraderos o los índices de actividad económica PMI, sentimiento del consumidor, ventas de casas nuevas o inventarios de petróleo.

También, como viene siendo costumbre en los últimos meses, están previstas declaraciones de distintos miembros de la Reserva Federal para estos días, se espera que continúen tratando de modular el comportamiento de los mercados y sentimiento de los inversores mediante comunicados elaborados en clave Fed-Speak, o relatos acordes con sus pretensiones.

No parece claro el interés de la Reserva Federal por el regreso de la exuberancia irracional a los mercados, más bien al contrario. Sería un contrasentido la Reserva Federal, actualmente en busca enfriar la actividad económica para doblegar la inflación como parece, permita nuevos episodios de excesos en los mercados.

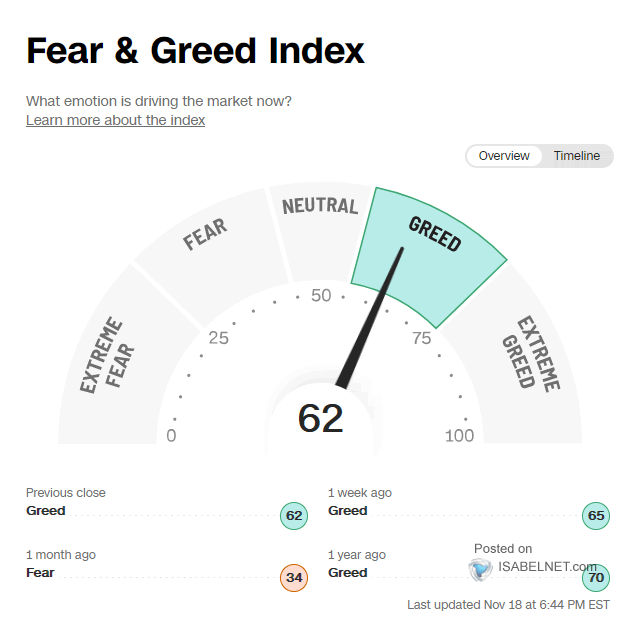

Las lecturas de sentimiento más recientes medidas a través del índice «Fear & Greed» reflejan un estado de complacencia a considerar por sus connotaciones tras un rápido rally de entre el 15% y 20% en los distintos índices bursátiles.

El índice Fear and Greed no surge de encuestas sino que es fruto de un compendio de datos de mercado, palabras textuales del creador (CNN Buniness) «is a compilation of seven different indicators that measure some aspect of stock market behavior. They are market momentum, stock price strength, stock price breadth, put and call options, junk bond demand, market volatility, and safe haven demand. The index tracks how much these individual indicators deviate from their averages compared to how much they normally diverge. The index gives each indicator equal weighting in calculating a score from 0 to 100, with 100 representing maximum greediness and 0 signaling maximum fear).

Son también importantes, en el contexto actual de mercados, las lecturas alcanzadas por el índice de sentimiento de los inversores particulares, elaborado por la AAII -American Association of Individual Investors- comentadas en este post reciente.

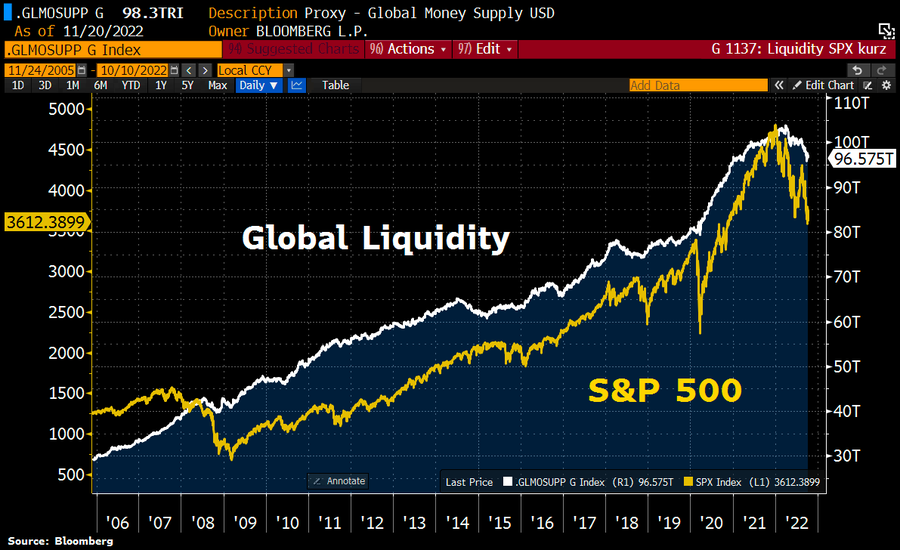

Los estímulos aportados por los bancos centrales durante los últimos 10 años han sido desorbitantes (han inventado casi $230 billones de-la-nada y mantenido tipos cero), históricos y se han configurado como el catalizador esencial del excelente comportamiento de las bolsas.

El maná de los inversores hasta que el pasado mes de noviembre la Reserva Federal reconoció la falacia del relato de inflación transitoria mantenido durante meses mientras observaba su estampida alcista, y anunció que sería más estructural de lo anticipado y para combatirla haría falta endurecer las políticas monetarias.

La coordinación entre el comportamiento del mercado y de las autoridades es siempre llamativa, vean cómo la Reserva Federal espero hasta el fin del impulso alcista del Nasdaq, hasta completar la secuencia de 5 ondas, para declarar la guerra al mercado:

NASDAQ-100, diario.

Se trata de una coincidencia con gran precisión, las autoridades suelen jugar con las cartas marcadas, los inversores menos avezados y en ocasiones también los expertos suelen pagar con sus ahorros esas caprichosas casualidades.

Detrás del telón de la implosión de las criptomonedas, ha surgido una nueva casualidad de máximo interés. Ahora que están cayendo grandes actores del sector criptomonedas, cayendo a plomo las cotizaciones (Bitcoin y Ethereum las dos más fuertes han perdido más de tres cuartas partes de su valor en unos meses) y la confianza de los inversores, la FED de Nueva York acaba de anunciar una prueba piloto de 12 semanas de duración para probar el funcionamiento de su moneda digital. ¿casualidad?.

Previsiblemente, antes de encontrar suelo y tratar de recuperar terreno de manera sostenida, el Bitcoin se dirige hacia la zona de los $14.000, al menos!

BITCOIN, semana.

No sólo las criptomonedas, los activos de riesgo en general están ahora en peligro

S&P500, 60 minutos

Las políticas monetarias globales están marcando la pauta de comportamiento, a través de sus acciones y de sus políticas de comunicación, siempre concienzudamente preparadas para generar aún mayor confusión,

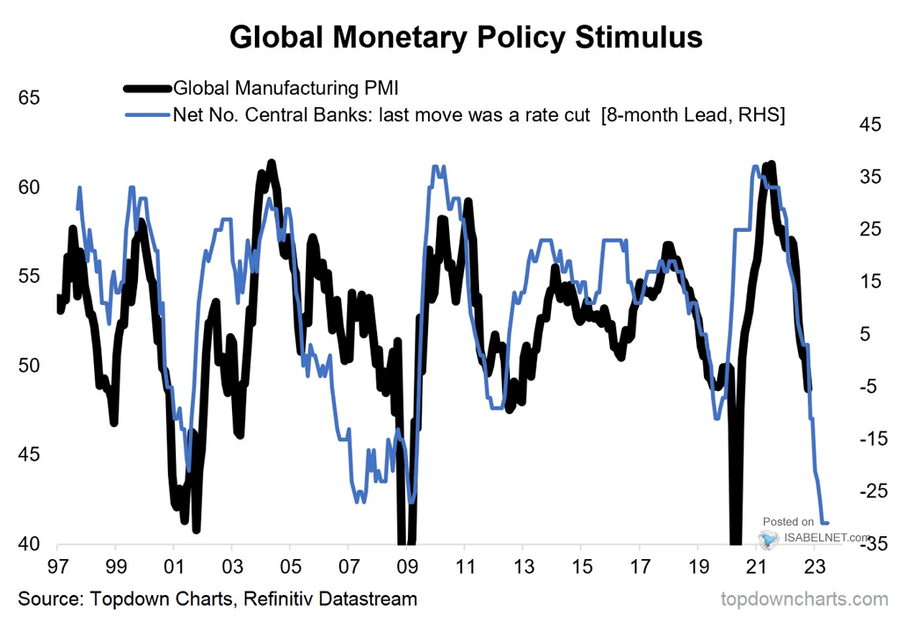

La realidad de los hechos es lo importante y las alzas de tipos y retirada de liquidez son factores adversos al comportamiento de los mercados. También de las economías aunque el efecto se presenta con cierto retardo y añadir o retirar estímulos suele afectar a la actividad manufacturera. Los estímulos globales han impulsado a la economía global durante año, ahora el proceso es inverso y lase espera una evolución del sector manufacturero global inquietante, ¿Soft landing?

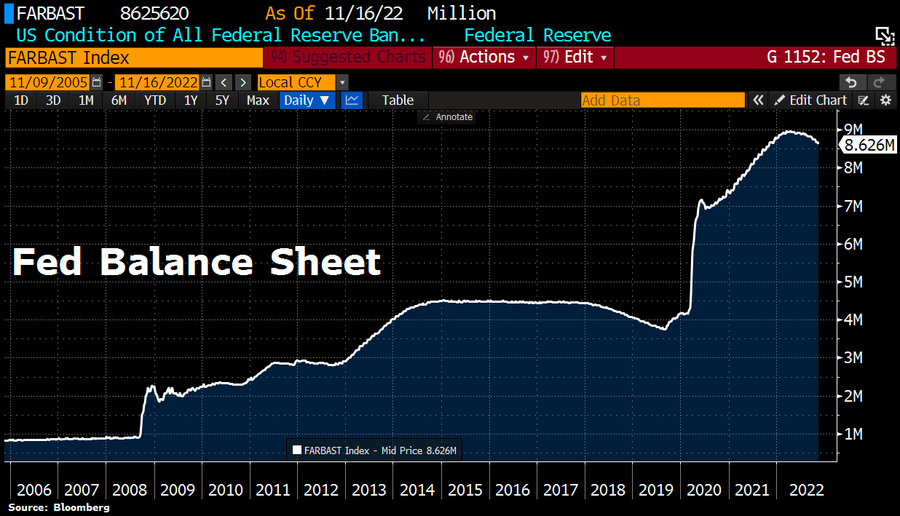

El balance de la FED está decayendo, muy despacio pero drenando, retirando liquidez del sistema a un ritmo previsto de $95.000 millones cada mes. Sólo la semana pasada retiró $ 53.200 millones del balance, la mayor cifra desde julio del 2020…

El momento es delicado para retirar liquidez, los mercados, particularmente de deuda, afrontan un entorno de fuerte merma de liquidez que puede poner en peligro el normal funcionamiento de las transacciones y provocar un evento de volatilidad disparada.

La liquidez se ha convertido en el combustible necesario para que los activos de riesgo puedan progresar y mantener la esperanza, vean la correlación entre la liquidez global aportada por los Bancos Centrales desde 2006 y el SP500, pero también en lo contrario,

From thanks-giving to sorry-draining!.

Continuamos buscando el lado corto del mercado (mediante sencilla estrategia de riesgo bajo y limitado, compartida con suscriptores) y ajustando niveles (stop profit) para cerrar con pingües beneficios las operaciones abiertas en octubre para aprovechar el rebote técnico de las últimas semanas, vean un ejemplo en tiempo real:

TENCENT ENTERTAINMENT, diario.

Stay Tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta