Reverso de la secuencia liquidez, momentum, FOMO. Un peligro más a superar durante el próximo mes de mayo.

Los mercados continúan en zona de máximos históricos y resistentes a cualquier adversidad reaccionan al alza en respuesta, no tanto a factores fundamentales o técnicos sino más bien al constante aumento de liquidez en el sistema promovida desde las autoridades.

Liquidez que además de animar las cotizaciones anima también el espíritu de los inversores, mejora el sentimiento y reafianza el lema FOMO, generando mayor demanda, más flujos y cotizaciones más sostenidas.

Un círculo vicioso perfecto que está distorsionando la formación de precios, elevando las cotizaciones y valoraciones al alza de manera notable.

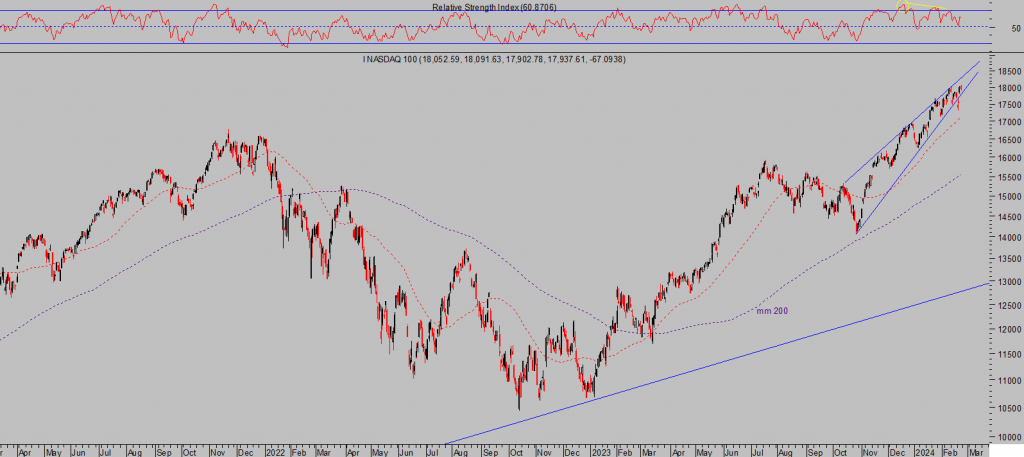

NASDAQ-100, diario.

De igual manera que la fortaleza de los índices invita a la mayoría de los inversores a comprar, persiguiendo las cotizaciones en su camino al alza, está también animando a los inversores «in-the-know» o insiders a aprovechar las altas cotizaciones para hacer caja.

Los Hedge Funds, por ejemplo, son vehículos de inversión motivados en general preocupados por la evolución del mercado en plazos cortos, movidos por el momentum de mercado y presos de esa filosofía y temerosos del lema FOMO, están participando en el rally de manera intensa;

Pero los inversores más próximos a la realidad de las empresas están en otra predisposición frente al mercado, veamos algunos ejemplos:

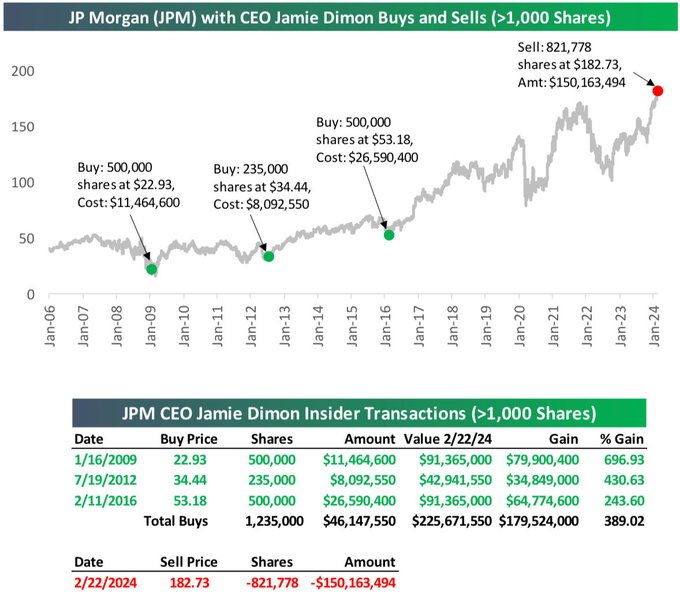

Jeff Bezos ha vendido cerca de $8.5 billones de Amazon Mark Zuckerberg $428 millones de $META, Jamie Dimon $150 millones de JP Morgan, Warren Buffett ha recudido su posición en Apple por primera vez en años (la liquidez de su fondo está en máximos históricos cerca de $160.000 millones). Druckenmiller ha vendido acciones de Apple, Amazon, Broadcom… La fundación Bill & Melinda Gates o Elon Musk también están reduciendo exposición al riesgo, etcétera…

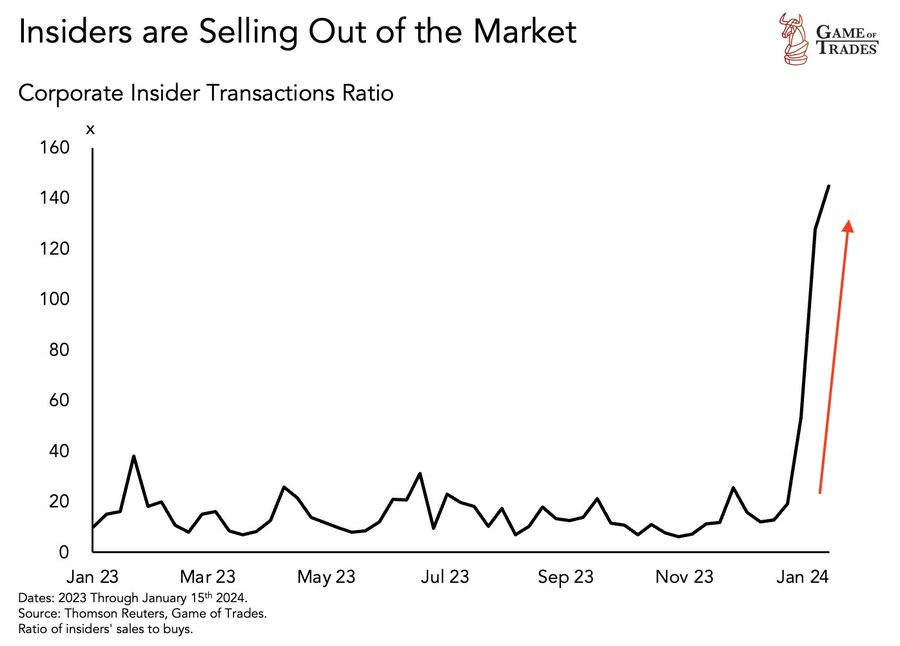

Son ejemplos representativos de una tendencia bastante generalizada e instalada en el mercado que ha propulsado las operaciones de venta de insiders a niveles altísimos.

MOVIMIENTO COMPRA/VENTA DE INSIDERS,

Interesante la operativa del financiero James Dimon, quien demuestra tener ese «olfato» desarrollado para comprar/vender justamente en niveles extremos de mercado,

OPERATIVA CUENTA PERSONAL J. DIMON

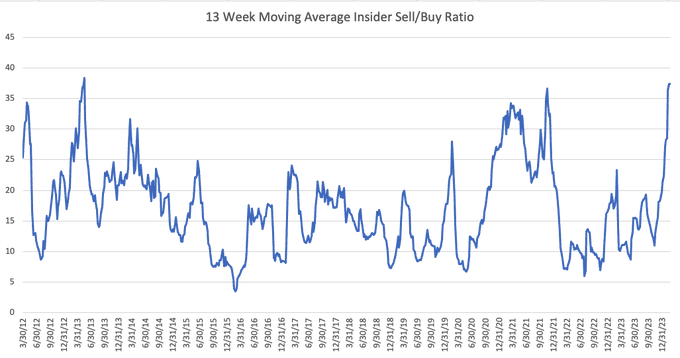

La media móvil de las últimas 13 semanas aplicada al comportamiento del ratio Buy-Sell de los insiders ha superado incluso los máximos previos, del cuarto trimestre de 2021. En enero de 2022, los mercados registraron techo y comenzó una caída que evaporó alrededor del 24% de la capitalización del SP500 y un 35% del Nasdaq..

RATIO BUY-SELL INSIDERS, MEDIA MÓVIL DE 13 SEMANAS.

Los Hedge Funds son gestores de momentum y suelen estar muy invertidos cuando el mercado se muestra fuerte pero también reaccionan rápido vendiendo cuando cambian las tornas.

Las bolsas se encuentran sobre extendidas y en zona de proyección de las subidas.

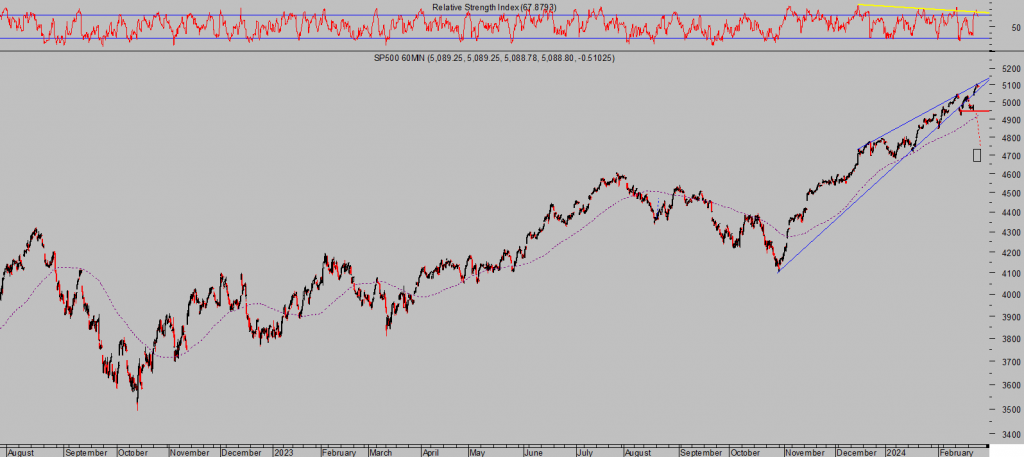

S&P500, 60 minutos.

Los Hedge Funds no son los únicos agentes de mercado excesivamente invertidos, como exponen distintos posts recientes.

Una vez que los índices quiebren definitivamente sus pautas en desarrollo, ningún Hedge se atreverá a continuar aumentando exposición y, más bien, es probable que se produzca una oleada de ventas de acciones y los precios se precipiten a la baja, con objetivo inicial de las caídas al menos en la zona señalada en el gráfico anterior.

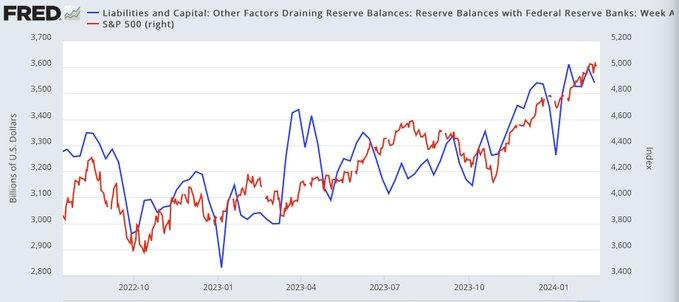

El mes de marzo viene con los mercados en máximos históricos y con aumento de incertidumbre respecto a la evolución de la liquidez.

LIQUIDEZ (reservas bancarias) vs SP500.

La Reserva Federal anunció hace unos días que finalizará el programa de liquidez creado hace un año para asistir a los bancos «Bank Term Funding Program» en plena crisis y con el que ha creado cerca de $170.000 millones.

Además, la cuenta de REPO inversos -RRP- está reduciendo su volumen a gran velocidad y a este ritmo podría agotarse en cuestión de semanas. La cuenta RRP alcanzaba los $2.4 billones en abril de 2023 y hoy está ligeramente por debajo de los $600.000 millones.

Las actas de la última reunión del Comité de mercados Abiertos de la FED publicadas la semana pasada, advierten eventual caída de las reservas, directamente relacionada con la fuerte reducción de la cuenta de REPOs inversos -RRP-:

- «The staff also noted that once the ON RRP facility is either depleted or stabilized at a low level, reserves will decline at a pace comparable with the runoff of the Federal Reserve’s securities portfolio»

Estos dos vehículos de liquidez se encuentran en vía de agotamiento justamente ahora que el Tesoro se dispone a lanzar fuertes emisiones de deuda. Emisiones que se traducen en drenaje de liquidez del sistema y que, además, no están resultando tan bien absorbidas por el mercado como aspiraba el Tesoro.

Como ejemplo, la subasta de bonos a 20 años celebrada el jueves pasado en la que el Tesoro observó poca oferta al tipo de interés inicialmente ofrecido y finalmente resultó más elevado.

Las actas de la FED también reflejaron la opinión de los miembros del FOMC respecto a las valoraciones de las bolsas:

- «The staff judged that asset valuation pressures remained notable, as valuations across a range of markets appeared high relative to fundamentals«

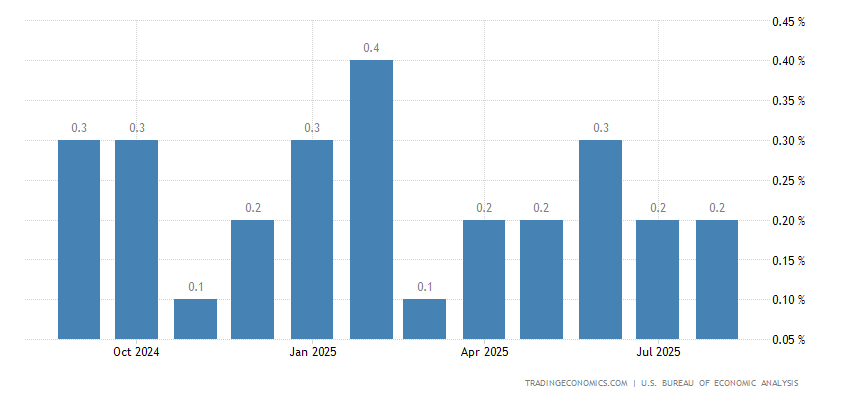

Esta semana finaliza el mes de febrero y la pauta de fin de mes, sesgo tradicionalmente alcista, podría actuar sosteniendo las cotizaciones, aunque el jueves último día del mes coincide con la publicación del indicador de inflación más seguido por la Reserva Federal.

El Personal Consumption Expenditures o deflactor del consumo de enero se publica el jueves, con los expertos esperando un aumento importante, de 4 décimas, que romperá con la tendencia a caer de los últimos meses.

PERSONAL CONSUMPTION EXPENDITURES intermensual.

El próximo 20 de marzo se reunirá de nuevo el FOMC, los mercados ya han eliminado de sus proyecciones la posibilidad de bajada de tipos y han trasladado la primera bajada para el mes de junio.

Si la inflación decepciona, como parece probable, será más complicado mantener las condiciones monetarias en modo expansivo. Será menos seguro rebajar los tipos y también más peligroso que la Reserva Federal reaccione a la caída de liquidez y reservas bancarias deteniendo el programa de contracción cuantitativa -QT- en marcha.

Aparte del dato de inflación -PCE- esta semana viene cargada de referencias macro. Mañana se publican los Pedidos de Bienes Duraderos, evolución del mercado de vivienda y sentimiento del consumidor del Conference Board, el miércoles segunda estimación del PIB del cuarto trimestre, peticiones de hipotecas o inventarios y el viernes datos de actividad económica PMI o de sentimiento del consumidor de la Universidad de Michigan.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com. Twitter: @airuzubieta. www.antonioiruzubieta.com