Mañana comienza la última reunión del año del FOMC, Reserva Federal, con un trasfondo técnico muy atrayente en activos de gran relevancia, de renta variable, fija y divisas.

El aspecto técnico que presentan los distintos activos invita a establecer como escenario más probable el que menor probabilidad de ocurrencia tiene, debido al intervencionismo masivo de las autoridades en los mercados durante los últimos años.

La PUT de BernanQE sigue operando en favor de activos de riesgo y hasta que se demuestre lo contrario, los inversores actuarán de acuerdo con esa sensación de riesgo contenido.

Durante 2013 se ha fraguado un trasfondo de sentimiento de mercado extremadamente complaciente, mientras los bonos han ido perdiendo lustre paulatinamente. No sólo el sentimiento, los flujos de fondos hacia activos de riesgo se han disparado, ratificando y reforzando el sentimiento.

SP500 semana

Los índices se enfrentan a zonas de resistencias importantes desde hace semanas, tal como expuse en los comentarios del 26 de noviembre en Radiografía del Dow Jones 16k, del SP500 1.8K y del Nasdaq 4K.

La intensa inercia alcista de los últimos meses ha chocado contra esas referencias, técnicas y psicológicas, en un ataque sin éxito y el mercado está en modo cauteloso.

Las lecturas técnicas son inquietantes, clara sobre-compra, fuertes divergencias con datos internos que se vienen elaborando desde el pasado mes de mayo, apalancamiento, flujos… y además excesiva complacencia.

Un cóctel peligroso.

En el mercado de renta fija el aspecto técnico es también delicado, más si cabe,veamos:

T-BOND mensual

El precio de los bonos ha alcanzado un nivel técnico serio por las eventuales consecuencias que tendrá perforarlo. El escenario más probable es además el de su pronta ruptura -pirotécnica?-.

Este verano se perforó la directriz de tendencia alcista con origen en los mínimos de 1984 -trazo rojo discontinuo- provocando más ventas y caídas, hasta la siguiente directriz, desde la que rebotó durante 8 semanas dibujando un pull-back de libro.

Desde principios de noviembre se agudizaron las ventas y caídas de precio y está ahora está, de nuevo,en peligro de romper esa directriz de largo plazo antes comentada con origen en 1994 -trazo rojo continuo-. Si la FED reduce el ritmo del QE (del que hoy $45.000 millones al mes van dirigidos a comprar bonos) o insinúa un pronto TAPER, la probabilidad de ruptura de esta última directriz será muy elevada, casi una certeza!

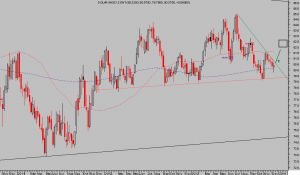

Para terminar con el repaso a grandes rasgos de las principales categorías de activos, repasamos el Dólar Index. Es otro de los activos que presenta un aspecto técnico interesante pero contrario a lo que cabría esperar en una semana FED, que invita a esperar una pronta recuperación y eventual superación de los máximos alcanzados a primeros del pasado mes de noviembre, vean gráfico y proyección técnica más probable:

DÓLAR INDEX, semana