Protegido: Empleo USA en peligro y bolsas también, proyecciones.

No hay extracto porque es una entrada protegida.

No hay extracto porque es una entrada protegida.

LEI advierte recesión pero las bolsas asaltan nuevos máximos históricos. El Conference Board publicó ayer el Índice de Indicadores Adelantados -LEI-, mostrando nuevo descenso en el mes de diciembre de una décima, -0.1%, encadenando una secuencia de 21 meses consecutivos de caídas. Detalle menos pesimista es que se trató de la caída menos intensa de la serie de 21 meses. INDICADORES ADELANTADOS, mensual. Justyna Zabinska-La Monica, Senior Manager Business Cycle Indicators del Conference Board, describió la situación económica que se desprende de los Indicadores Adelantados de la siguiente manera: “Despite the overall decline, six out of ten leading indicators made positive contributions to the LEI in December. Nonetheless, these improvements were more than offset by weak conditions in manufacturing, the high interest-rate environment, and low consumer confidence. As the magnitude of monthly declines has lessened, the LEI’s six-month and twelve-month growth rates have turned upward but remain negative, continuing to signal the risk of recession ahead. Overall, we expect GDP growth to turn negative in Q2 and Q3 of 2024 but begin to recover late in the year. Muy interesantes declaraciones emitidas en un entorno de cierto optimismo y mientras el relato soft landing se asienta cómodamente en la mente

Cuando el relato soft landing se acomoda en la mente colectiva del consenso de expertos, atención. El pasado año se presentaron numerosos indicadores que invitaban a esperar la llegada de una recesión económica, no llegó y ha animado a muchos a pensar que lo peor ha pasado. La inversión masiva de la curva de tipos o la evolución radicalmente negativa de los índicadores adelantados, entre otros, fueron combatidos por una política fiscal ultra expansiva (programa fiscal de estímulo de $1.6 billones) que dejó sin efecto aquellos augurios. Liquidez y Pivot Las autoridades monetarias también apoyaron a la economía y mercados al inyectar de nuevo ingentes cantidades de dinero para rescatar al sector bancario (Bank Term Funding Program) después de la quiebra en marzo de varios bancos. No fueron quiebras menores, la 2ª, 3ª y 4ª quiebras más abultadas por volumen de la historia. El dinero creado para el programa BTFP y hasta la fecha empleado alcanza los 141.000 millones, nuevo récord. En principio está previsto que el programa finalice en dos meses, en marzo. En ese contexto y tras un 2023 positivo, este 2024 viene cargado de esperanzas y un consenso claramente inclinado hacia el relato «soft landing» que defiende

No hay extracto porque es una entrada protegida.

La subida de la rentabilidad de la deuda no parece tener fin, está empezando a causar problemas y arrastrando al alza el tipo de interés hipotecario, de camino al 8% (ayer alcanzó el 7.8%), un nivel que está ahuyentando la demanda de nuevas hipotecas y consecuentemente la de compra de viviendas. La actividad hipotecaria está deprimida… … la de compra de vivienda también. Ayer se publicaron los datos de ventas de casas pendientes de escriturar, registraron nueva caída en agosto del -7.1% llevando la tasa interanual abajo un contundente 44%, la peor caída desde la crisis subprime (salvando la pandemia). Con los tipos hipotecarios en el 7.2%, aún 0.60 puntos por debajo se su cotización actual, la mediana de cuotas de los pagos de hipoteca se ha disparado hasta los $2.666 al mes. El relato de recuperación del sector inmobiliario ha perdido todo momentum en el área residencial, el sector comercial está ganando momentum pero de problemas, morosidad, oficinas, locales y centros comerciales perdiendo ocupación, costes financieros disparados, etc… Además, no sólo caen las ventas de casas. Los pedidos de bienes duraderos, que mejoraron ligeramente el pasado mes, sin embargo, están muy débiles en tasa interanual y, excluyendo la partida

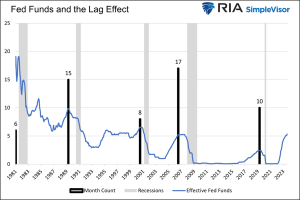

Tras el mantenimiento de los tipos de interés por parte de la Reserva Federal en su reunión de este miércoles, un complicado mantenimiento con advertencia «hawkish» de posibles subidas posteriores, los mercados no han dejado de acusar la incertidumbre y han caído con fuerza, ampliando el deterioro técnico dejando ruptura de pautas y confirmación de patrones bajistas. DOW JONES, 60 minutos, Las caídas de las bolsas no presentan visos de haber finalizado y además los tipos de interés del mercado secundario tampoco ayudan, han continuado al alza después de conocer los confusos mensajes que surgieron el miércoles de la reunión del FOMC y han alcanzado niveles no vistos desde 2007. Ayer la rentabilidad del Bono a 10 años alcanzó el 4.49%. Suben los tipos del mercado secundario y suben también los tipos de los préstamos y créditos hipotecarios, las hipotecas a 30 años han alcanzado el 7.9%, ahogando aún más a la población y provocando fuertes alzas de impago y morosidad. Los mercados están haciendo una digestión pesada del «higher for longer» renovado. NASDAQ-100, 60 minutos, La confusión generada en los mercados por la reunión del FOMC no sólo se deriva del tono duro «hawkish» advirtiendo la posibilidad de nuevas

No hay extracto porque es una entrada protegida.

No hay extracto porque es una entrada protegida.

La situación económica y tendencia hacia la desaceleración o recesión está pesando sobre los mercados, los inversores tratan de anticiparse a los acontecimientos observando la evolución de datos macro y demás testigos, así como las declaraciones y decisiones de la Reserva Federal. Las autoridades monetarias continúan aferradas al relato de la desaceleración suave, confiadas en conseguir esquivar una recesión oficial. El crecimiento del PIB del primer trimestre fue negativo, -1.6%, el esperado para el segundo trimestre muy débil también y previsiblemente negativo. El modelo de cálculo de PIB en tiempo real de la FED de Atlanta GDP-Now así lo advierte. De confirmarse un segundo trimestre consecutivo de PIB en negativo, se produciría lo que muchos creen que sería recesión oficial. Así era hasta que el NBER, National Bureau of Economic Research, decidiese que los criterios para declarar una recesión oficial no son tan taxativos, sino más bien sujetos a interpretación: «…a recession involves a significant decline in economic activity that is spread across the economy and lasts more than a few months. In our interpretation of this definition, we treat the three criteria—depth, diffusion, and duration—as somewhat interchangeable. That is, while each criterion needs to be met individually to some

ANÁLISIS INDEPENDIENTE

bonos, bolsa, divisas, metales…

AL SERVICIO DE INVERSORES SERIOS.

© 2023. Todos los derechos reservados.