Yellen y Powell haciendo frente a deudas y mercados, trabajan al unísono tratando de reducir el impacto del aumento de las deudas y emisiones y la potencial caída de condiciones de liquidez de los mercados.

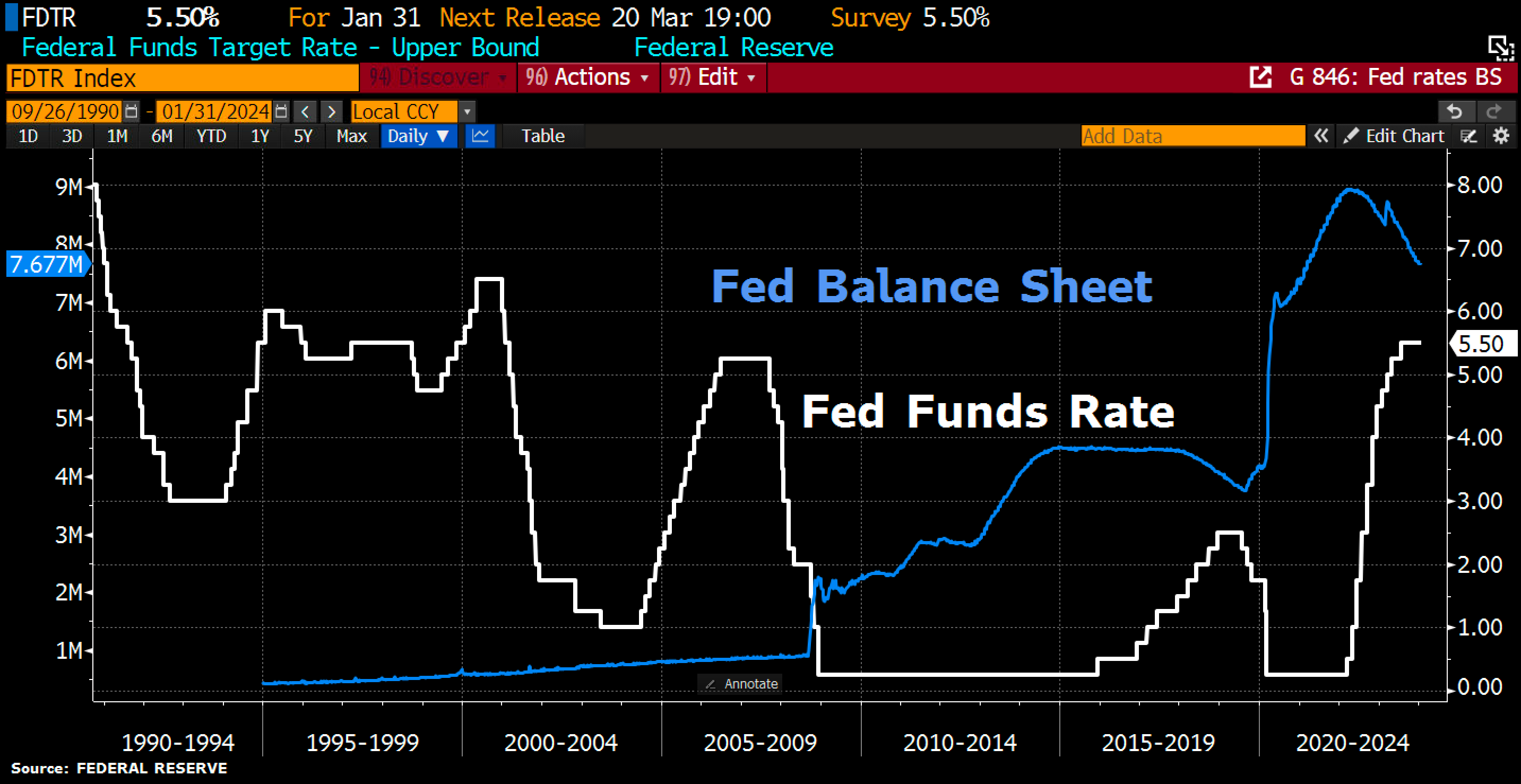

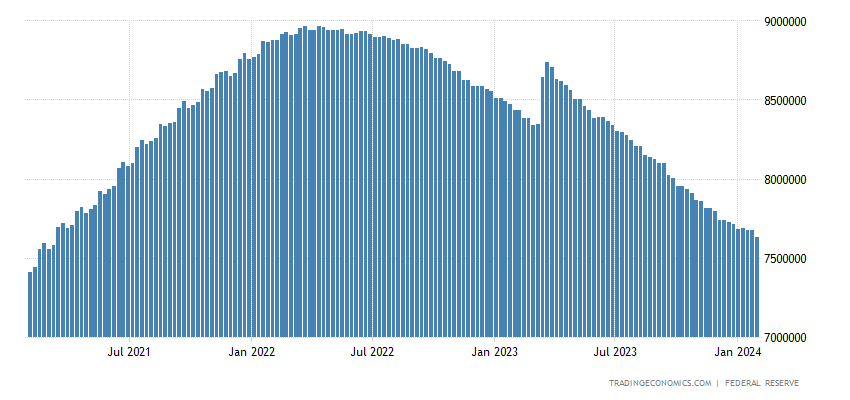

La Reserva Federal ha reducido el balance en $1.3 billones a través del programa de contracción cuantitativa o QT, dejando vencer deuda del Tesoro y no renovando.

BALANCE RESERVA FEDERAL.

Curiosamente, esa reducción del balance apenas ha alterado el nivel de reservas en el sistema, es decir, no se ha retirado liquidez y los mercados han continuado disfrutando de la savia que les proporciona energía alcista.

Al contrario, paradójicamente, las reservas han aumentado en el último un año, en enero de 2023 las reservas ascendían a $3.3 billones y hoy a $3.4 billones.

Sra YELLEN…

El pasado año la Secretaria del Tesoro, Sra Yellen, optó por reducir la emisión de deuda de largo plazo (deuda con cupones) y en su defecto decidió aumentar emisiones de corto plazo (Bills), superando el nivel medio histórico del 20% del total de deuda emitida.

Buena parte de estas emisiones de deuda a corto ha sido adquirida contra la liquidez que había en REPOs y técnicamente no ha supuesto retirada de dinero (drenaje de liquidez) del sistema.

Aunque la cuenta de REPOs ha caído estrepitosamente en los últimos meses, hoy aún dispone de unos $600.000 millones y colchón menguante para que el Tesoro pueda continuar financiándose sin problema aparente.

Pero a este ritmo pronto pueden agotarse los fondos en REPO y la Sra Yellen se vería obligada a volver al sistema antiguo, a emitir bonos (cupones) de nuevo y, esta vez sí, se retiraría liquidez del sistema porque esa deuda deberá ser absorbida.

Absorbida por una demanda en descenso y que además, con la avalancha de oferta esperada, podría ser insuficiente y provocaría ajuste al alza de los tipos de interés. Comenzaría entonces la necesidad de que la FED acuda al rescate (inflate or die).

La relación entre la FED y el Tesoro es tan íntima que, casualidades, incluso sus reuniones coinciden exáctamente en el mismo día, ayer.

Con estos mimbres la Sra Yellen ha introducido cambios en su plan de emisiones, reduciendo las de corto y aumentando el resto.

EMISIONES TESORO.

Ayer el Tesoro, contra el pronóstico dimanante del anuncio QRA del pasado lunes, anunció los detalles de la operativa prevista para el trimestre:

- Emisión bruta de $1,1 billones,

- neta de $519.000 millones (muy por encima de los $170.000 millones del trimestre pasado)

- vencimientos por $581.000 millones.

- El Tesoro emitirá $317.000 millones en títulos de deuda a corto plazo (bills), por debajo del volumen de vencimiento.

La primera subasta prevista, para la semana próxima, incluye $25.000 millones en deuda a 30 años (la mayor desde nov 2021), otros $42.000 millones en Bonos a 10 años (la mayor de la historia) y $54.000 millones en deuda a 3 años (la mayor desde noviembre 2021).

Este trimestre, por tanto, se esperan emisiones netas negativas de deuda a corto (Bills) pero fuerte aumento de emisiones a largo. Una decisión que evitará la sequía del volumen de REPOs y permitirá a la Reserva Federal postergar la reducción o eliminación del programa de contracción cuantitativa (QT taper), cuestión que la FED ha anunciado due se propone a abordar en la reunión de marzo.

Sr. POWELL…

En estas condiciones, la reunión del FOMC de ayer se saldó sin cambios,

Vean el breve comunicado,.

Los tipos quedan inalterados en el 5.5%, Powell reduce el sesgo restrictivo pero intenta no ilusionar demasiado al mercado evitando anunciar bajadas de tipos o reducción anticipada del programa de reducción del balance (QT taper).

- The Committee does not expect it will be appropriate to reduce the target range until it has gained greater confidence that inflation is moving sustainably toward 2 percent.

- In addition, the Committee will continue reducing its holdings of Treasury securities and agency debt and agency mortgage-backed securities, as described in its previously announced plans. The Committee is strongly committed to returning inflation to its 2 percent objective.

Se trata de la cuarta reunión consecutiva sin cambios en los tipos, desde que en la del pasado mes de julio los subieron por última vez. Powell descartó bajar tipos en marzo pero se mostró abierto a discutir bajadas así como a iniciar una profundo debate sobre la situación y perspectivas del balance en esa reunión de marzo.

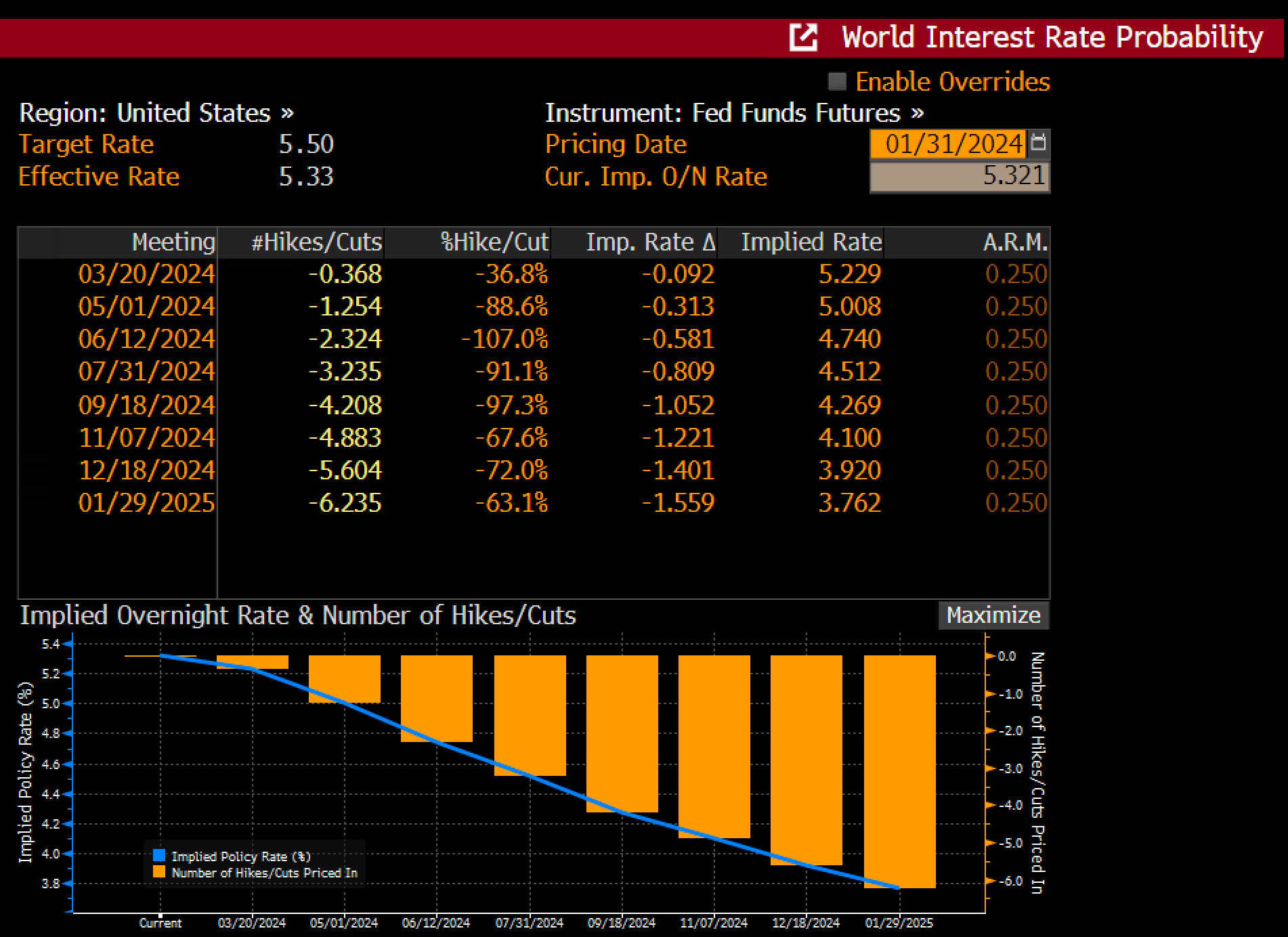

A pesar de lo cual, de momento, los futuros monetarios aún descuentan con un 37% de probabilidad que la FED rebaje tipos en marzo.

FUTUROS MONETARIOS EEUU.

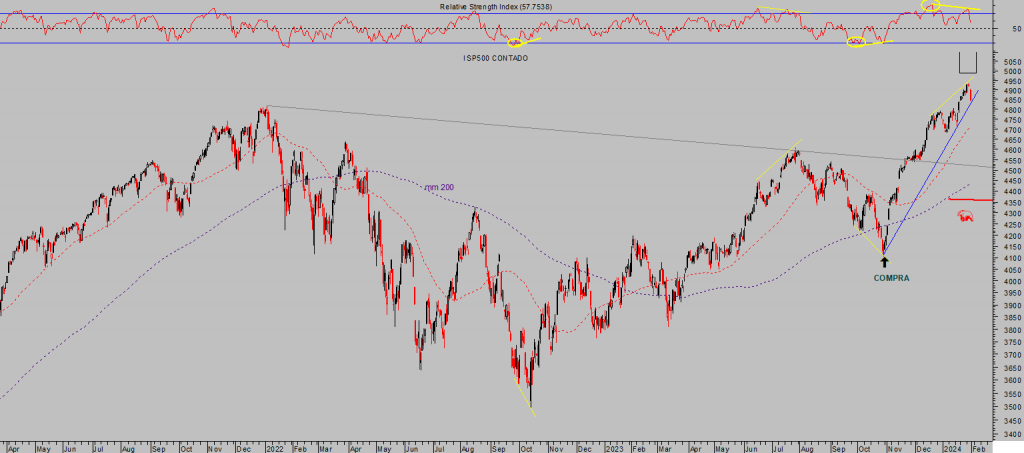

Las bolsas venían de una apertura en negativo y después del comunicado y especialmente de las palabras de Powell («don´t think it is likely FED will cut in march«), aplazando las expectativas de la primara bajada de tipos más allá del mes de marzo, las caídas se intensificaron hasta el cierre.

El Nasdaq fue el índice más castigado en la jornada de ayer al caer un -2.2%, seguido del SP500 -1.61% y el Dow Jones que se dejó un -0.82%, las caídas más pronunciadas desde el pasado mes de septiembre.

La caída se detuvo de manera muy precisa en zonas de referencia técnica y, por tanto, de momento no se ha producido un daño grave a la tendencia, todavía. Continuidad de las caídas a partir de estos niveles sí introducirá nuevas lecturas y peligro.

S&P500, diario.

NASDAQ-100, 60 minutos

Vuelven los problemas con los bancos regionales a sólo 5 semanas del cierre ¿definitivo? de la ventanilla (final del programa BTFP).

El NY Community Bancorp se desplomó ayer en bolsa un -38%. Se trata de un banco regional que compró depósitos del quebrado Signature Bank el año pasado, ha declarado unas pérdidas sorpresa en el cuarto trimestre acompañadas de recorte del dividendo.

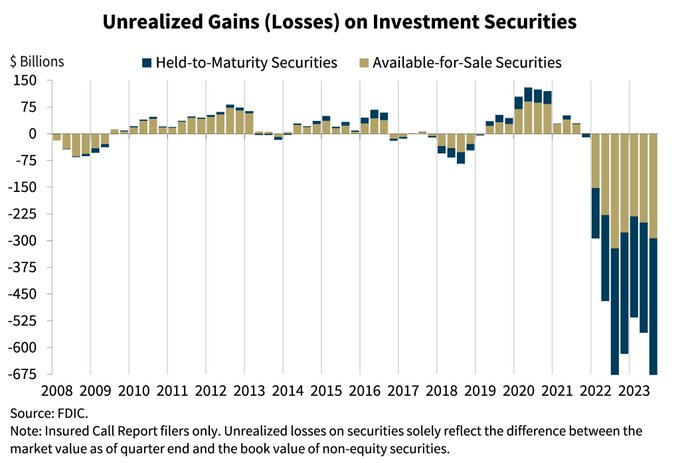

Recordatorio de que los bancos, particularmente muchos pequeños, siguen en problemas. Además de la caída del negocio de préstamos, contracción de la oferta, o del aumento de la morosidad, las minusvalías latentes generadas por el desplome del precio de los bonos y en cartera de la banca es brutal (cerca de $675.000 millones).

Factores que han provocado deterioro en las cuentas y se ha intentado parchear mediante el programa de rescate bancario BTFP (hasta la fecha unos $170.000 millones) para ayudar a los bancos más pequeños pero que, a tenor de los acontecimientos, no ha eliminado el riesgo de caída de todos los bancos.

PLUSVALÍAS/MINUSVALÍAS LATENTES EN CARTERAS A VENCIMIENTO

Ayer las bolsas aguantaron razonablemente bien la presión de ventas y detuvieron su descenso en niveles críticos. No se puede descartar un nuevo intento de recuperación de las cotizaciones en el más corto plazo pero existen numerosos factores para la prudencia, explicados en distintos posts, como el de ayer o el martes, (divergencias, estacionalidad, ciclos, etc…).

Tanto el Tesoro presidido por la Sra Yellen, como la Reserva Federal por el Sr Powell están haciendo malabares y empleando todo tipo de estratagemas para salir airosos de un grave problema estructural (exceso de deuda combinada con PIB bajo y ley de retornos decrecientes en vigor desde hace años) de muy complicada solución.

Además de preparar las carteras para lo que está por venir, previsible corrección de las bolsas cercana al 7%, mantenemos también otras estrategias en activos menos correlacionados con el comportamiento general del mercado, vean ejemplo.

COMPASS MINERALS -CMP-, diario

Hoy se presentan algunos datos macro relevantes (ISM manufacturas, productividad peticiones de subsidio al desempleo) pero el dato macro fuerte de la semana viene mañana con la publicación del informe de empleo de enero.

Stay Tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com. Twitter: @airuzubieta. www.antonioiruzubieta.com