S&P Global Ratings afirma en informe recientemente publicado que el número de quiebras «default» de las compañías con ratings más bajos y perspectivas negativas, «weakest link companies», ha saltado a máximos al alcanzar las 251 empresas sólo durante el mes de agosto, la peor lectura desde las 264 quiebras de octubre de 2009.

Según S&P, estas empresas con deuda basura y malas expectativas de negocio son 10 veces más propensas a quebrar que las compañías emisoras de deuda high yield ordinaria.

Sin embargo, este hecho lejos de ahuyentar a los inversores, aún algunos compran de forma inconsciente y sin reparar en la realidad que esconde el activo.

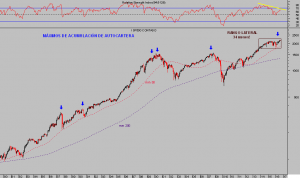

JNK diario

A pesar de la baja calidad y elevado riesgo que entrañan estas emisiones, los inversores siguen buscando rentabilidad a la desesperada, comprando sin prudencia y minimizando la relevancia del otro factor del crítico binomio rentabilidad riesgo.

Además, a medida que sube el precio de los bonos, los inversores están percibiendo rentabilidades más bajas, el riesgo asumido es disparado e inaceptable para la rentabilidad esperada.

Es importante resaltar el aspecto técnico del sector de bonos basura, mostrado en el gráfico anterior.

La fuerte recuperación desde mínimos de febrero se ha desplegado dibujando una pauta técnica -cuña ascendente- con implicaciones típicamente bajistas, que sólo se desencadenan una vez es perforada la directriz inferior de la misma.

El acumulado de deuda junk y de ínfima calidad en la actualidad suma alrededor de 360.000 millones de dólares.

A finales de 2015 y principios del 2016 las principales quiebras se produjeron en empresas del sector energético.

Ahora, sin embargo, las quiebras han extendido el espectro de compañías consideradas»débiles» y sólo el 25% de empresas quebradas en agosto pertenecen al sector de gas y crudo… pero los inversores siguen confiados.

Existen razones fundamentadas para esperar una corrección en el conjunto del mercado de deuda corporativa, High Yield y Junk, como:

- la rentabilidad que ofrecen a los precios actuales es demasiado baja como para que inversores y gestores expertos aumenten la demanda, más bien lo contrario.

- las expectativas de negocio y generación de flujos de las empresas son muy contenidas o negativas y su capacidad para refinanciarse acorde con la situación, difícil.

- la formación técnica desplegada unida a divergencias -no mostradas en el gráfico anterior, y volumen decreciente son los síntomas que refrendan las posibilidades correctivas de la cuña ascendente.

El aspecto técnico del sector de deuda corporativa con grado de inversión High Yield, también ha disfrutado unos meses de fuerte recuperación desde los mínimos del 11 de febrero.

También la pauta técnica desplegada es una cuña ascendente y también las subidas han venido acompañadas de divergencias bajistas notables.

Desde mediados de agosto, el precio se enfrenta a una zona de referencias técnicas de resistencia que han detenido las alzas.

HYG semana

Lo interesante de las lecturas técnicas y proyecciones de los anteriores gráficos, es la relación directa y elevada correlación existente con los mercados de acciones.

Presumiblemente, las bolsas USA esperarán a iniciar cualquier corrección en tanto que los mercados de crédito medidos a través de JNK y/o HYG respeten sus pautas técnicas. Las tensiones de los mercados de crédito expuestas en «Advertencias de los testigos de normalidad financiera»… del pasado 23 de agosto, continúan vigentes aunque sin impactar en los activos cotizados, de momento!.

Cambiando de asunto y de regreso al comentario del post de ayer, sobre los principales pilares de la recuperación económica teledirigida … «Los pilares de la recuperación económica teledirigida, a través de intentar impulsar el esquivo efecto riqueza ofreciendo además crédito para aumentar consumo, adquirir coches o aumentar la construcción, presentan en general una imagen poco alentadora cuya imagen actualizada analizaremos en próximos post…» hoy abundamos en el comentario.

Uno de los pilares de la recuperación económica teledirigida, impulsar crédito para aumentar la inversión en el sector construcción presenta una imagen de claro deterioro desde finales de 2015 y una tendencia en aceleración bajista poco alentadora…

GASTO EN CONSTRUCCIÓN USA

… otro de los pilares de la recuperación ha sido la concesión de crédito para la adquisición de vehículos.

Al margen de haber creado un nuevo subprime, identificado por la agencia de calificación S&P a principios de año:

“In our opinion, we’re at a turning point with respect to subprime auto loan performance, similar to where we were in 2006″.

y explicado en detalle en numerosos post desde el post de 4 dejunio de 2014 VENTAS DE COCHES CORROBORAN LA TRISTE REALIDAD, la fiebre compradora comenzó a enfriarse hace meses, incluso después de los fuertes incentivos y estrategias comerciales para aumentar las ventas.

VENTA VEHÍCULOS USA

Esfuerzos de los fabricantes y concesionarios han causado una innegable merma en la rentabilidad, además han anticipado demanda y los últimos datos de evolución de las ventas son decepcionantes.

Tan decepcionante como el cúmulo de indicadores y macro magnitudes económicas USA publicadas en las últimas semanas, que han obligado al índice de sorpresas económicas elaborado por City a entrar en terreno fangoso y negativo.

Las bolsas USA cerraron ayer planas, sin apenas desplazamiento ni volatilidad intradiaria, en espera de resolver la tediosa pauta lateral dibujada durante el verano.

S&P500, mensual

Los máximos históricos de distintos índices USA, en parte alcanzados gracias a la demanda del fuerte aumento de compra de autocartera -mañana actualizaremos los datos de evolución-, necesitarían una importante revalorización del Dow Jones de Transportes para aportar confirmación y coherencia al movimiento.

DOW JONES TRANSPORTES, diario

La evolución de los mercados de crédito y particularmente de JNK y HYG indicará el momento de inicio de la corrección de las bolsas USA, adecuado para implementar estrategias acordes.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir. Gracias.

Información en cefauno@gmail.com

Twitter: @airuzubieta