Protegido: Inteligenica Artificial distorsiona el mercado, ¿continuará la luna de miel?

No hay extracto porque es una entrada protegida.

No hay extracto porque es una entrada protegida.

No hay extracto porque es una entrada protegida.

El Census Bureau publicó ayer el informe de evolución de los Pedidos de Bienes Duraderos de marzo y resultaron más elevados que las estimaciones al aumentar un +2.6% frente al 1.8% esperado. Un dato esperanzador pero excluyendo la partida de transportes (por la volatilidad generada sobre todo la ventas de aeronaves), el crecimiento fue prácticamente nulo al subir un 0.2%. En tasa interanual los pedidos crecen al 1.3% y la subyacente un tímido +1%, en una tendencia a la baja y amenazando con entrar en terreno negativo. PEDIDOS DE BIENES DURADEROS, INTERANUAL, EEUU Las bolsas recibieron el dato con optimismo y abrieron recuperando posiciones, que después fueron perdiendo gradualmente a medida que avanzaba la sesión para finalmente cerrar con ligeras alzas, prácticamente planas. El Nasdaq recuperó un +0.10%, el SP500 +0.02% y el Dow Jones se dejó un leve -0.11%. El giro se produjo por cuestiones técnicas coincidiendo con la tangencia de la cotización del Nasdaq a una directriz cíclica de gráfico, que rechazó el impuso al alza (como cabía esperar) después de haber recuperado más de un 3.5% en 2 sesiones, desde los mínimos del pasado viernes. NASDAQ-100, 15 minutos. Después de 3 jornadas consecutivas de alzas y analizando la estructura

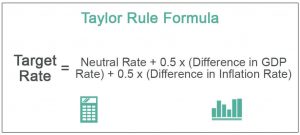

El dato de actividad del sector servicios, ISM no manufacturero, ha decaído en marzo y se aproxima al umbral 50, salió en 51.4 frente a 52.6 de febrero, cuando se esperaba 52.8. ÍNDICE ISM DE ACTIVIDAD SERVICIOS. El dato de manufacturas publicado el lunes resultó algo más positivo de lo esperado, aunque el sector servicios pesa más en la economía, (80/20 aproximadamente), de forma que aunque aún se encuentra en terreno expansivo >50, está demasiado próximo y conviene monitorizar estrechamente su evolución. Especialmente observando el comportamiento de la curva de tipos de interés que, ciertamente, se está positivizando y regresando a la normalidad pero la historia enseña que el regreso a esa normalidad suele venir acompañado de tormenta, tal como hemos expuesto en distintos posts. Tormenta e inestabilidad financiera especialmente cuando la normalización de la curva se está desarrollando bajo el patrón denominado «Bear steepening». Es decir, cuando suben los tipos a largo plazo y contrariamente a un «Bull steepening» que consiste en el aplanamiento de la curva por caída de los tipos a corto plazo. TIPOS DE DESPLAZAMIENTO DE LA CURVA DE TIPOS. El «Bear steepening» es consecuencia de que la Reserva Federal no está pudiendo rebajar los tipos

No hay extracto porque es una entrada protegida.

No hay extracto porque es una entrada protegida.

Nuevos datos de inflación que vienen a refrendar el escenario de relajación de precios en Estados Unidos, cuestión que abunda en despejar en alguna medida qué esperar de los mercados en 2024. El Bureau of Labor Statistics publicó ayer el informe de inflación a la producción –PPI– de octubre, cayó un abultado -0.5% y la tasa subyacente quedó inalterada, cunado el consenso de expertos apuntaba a un incremento de 2 y 3 décimas respectivamente. ÍNDICE DE PRECIOS INDUSTRIALES, mensual, EEUU La caída de octubre ha revertido la tendencia al alza de meses pasados y también ha empujado a la baja el dato interanual, hasta el 1.3% y la subyacente hasta el 2.4%. ÍNDICE DE PRECIOS LA PRODUCCIÓN -PPI- interanual, EEUU. En enfriamiento de la tendencia de precios es global, la semana pasada se publicó el dato PPI en Europa y resultó espectacularmente bajista, un -12.4% interanual que invita a pensar más que en presiones de precios en un entorno de deflación a la vuelta de la esquina. El BCE si tiene motivos para frenar en seco las alzas de tipos, desinflación y decrecimiento económico son dos factores de peso. ÍNDICE DE PRECIOS A LA PRODUCCIÓN, interanual, EUROPA Otro dato ayer

No hay extracto porque es una entrada protegida.

El Sr. Timiraos, periodista de Wall Street Journal y considerado portavoz no oficial de la Reserva Federal lanzó ayer un mensaje a través de la red X (exTwitter): «Un aumento sostenido de las rentabilidades de los bonos del Tesoro a largo plazo podría estar llevando el histórico ciclo de subidas de tipos de la Reserva Federal a un final anticlimático«, … sugiriendo justamente antes de la publicación de los datos de inflación de septiembre (PPI ayer e IPC hoy) que la Reserva Federal podría permanecer en modo «esperar y ver» al margen de los datos de evolución de precios. Morgan Stanley también se refirió a la coyuntura financiera y monetaria indicando que la dureza de las políticas restrictivas de la reserva Federal podría ser ya suficiente. «Nuestro Índice de Condiciones Financieras (FCI) se ha endurecido el equivalente a más de dos subidas de 25 puntos básicos la reunión de septiembre, lo que sitúa la situación en línea con la intención de la Fed». Medidas a través del indicador de Goldman Sachs, las condiciones financieras han alcanzado el nivel más restrictivo de los últimos años y en esta tesitura las autoridades estarán muy pendientes de los acontecimientos y del apuntalamiento de

No hay extracto porque es una entrada protegida.

ANÁLISIS INDEPENDIENTE

bonos, bolsa, divisas, metales…

AL SERVICIO DE INVERSORES SERIOS.

© 2023. Todos los derechos reservados.