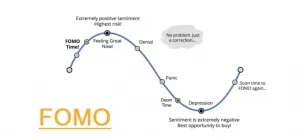

Regla Sham advierte y bolsas ignoran. Atención a la ventana estacional

El Bureau of Labor Statistics publicó el viernes el informe de empleo USA de junio, la economía generó 206.000 empleos en el mes, por encima de los 185.000 esperados aunque 12.000 empleos menos que los 218.000 creados en mayo. La tasa de paro aumentó una décima respecto a mayo hasta el 4.1%. TASA DE PARO vs S&P500. El desglose de creación de empleos por sector muestra que nuevamente el gobierno fue uno de los agentes más activos con 70.000 empleos creados, sólo por detrás de educación y servicios de salud que crearon 82.000. Curiosamente, se han unido estos dos sectores en uno y arrebatado deliberadamente el primer puesto al gobierno como mayor creador de puestos de trabajo. CREACIÓN DE EMPLEOS POR SECTORES Los empleos a tiempo completo continúan cayendo, en tasa interanual han caído un -1.2%, frente a la mejora del +1.7% del año anterior o del +5.1% de hace dos años. El registro de empleados a tiempo completo ha caído en los últimos 12 meses en 1.551.000, un comportamiento que no sólo representa enfriamiento y pérdida de momentum en el mercado de trabajo sino que además, observando la evolución histórica, conviene ser analizado como un indicador adelantado de contracción/recesión